この記事を書いた人

船橋寛之(ふなばしひろゆき)

1984年生まれ。

ドイツ育ちの不動産投資家。

不動産投資歴16年。

立教大学 経済学部卒。

リーマンショックの時に新卒で区分マンションを購入し、東京23区を中心に最大6棟55部屋を所有。

大和証券、大和総研に11年間勤務後、不動産コンサルタントとして独立。

現在は年間20億円以上の「非公開物件」仲介を行う。強みは「物件情報力」で、経験を活かしてセミナー講師や執筆活動にも携わる。

私生活では子供3人を育てる「ほぼ主夫」。

| 水面下で取引される 「非公開物件情報」はこちら (メルアド登録のみ) |

2024年6月から1年間限定の施策としてスタートする定額減税。

納税者本人と扶養家族の人数に応じて、所得税と住民税を合わせて4万円の減税が受けられます。

住宅ローン控除を受けている場合でも、定額減税による影響はありません。

節税メリットが少なくなってしまうのか疑問を感じている方に向けて、定額減税の概要や、住宅ローン控除・ふるさと納税に与える影響を解説します。

最新情報だね!

Contents

定額減税とは?

定額減税とは、所得の金額にかかわらず同じ金額を所得税や住民税から一律控除する制度です。

2024年4月1日に施行された「令和6年度税制改正法」に定額減税の実施が組み込まれており、減税は2024年6月から期間限定で開始されます。

まずは定額減税について、実施される背景や定率減税との違い、対象者や減税額を詳しく解説します。

2024年から定額減税が実施される背景

2024年6月からのタイミングで定額減税が開始されるのは、近年続いている世界的な物価高への対策がおもな理由です。

総務省の消費者物価指数を見ると、2020年を100とした平均総合指数は2023年には105.6となり、2021年から2023年の2年間で約6%も急上昇しています。

一方、収入源である給料の賃上げ率も上昇傾向にあります。

厚生労働省のデータによると2023年の賃上げ率は3.60%で、コロナ禍前の2019年を上回る数値です。

ただし、物価高の進行にくらべると賃上げ率は追いついていない状態であり、家計が苦しい世帯は増加傾向にあります。

このような背景から、物価高騰による国民の負担を軽減するために、一時的な措置として定額減税が行われることになりました。

参考:厚生労働省「令和5年 民間主要企業春季賃上げ要求・妥結状況を公表します」

【21日間で学べる不動産投資メルマガ!】

メールアドレスだけで登録完了!

21日間、毎日夕方配信!

不動産投資初心者の方、検討中の方は必読!

不動産業者と対等に会話ができる知識が身に付きます。

登録はこちら

↓ ↓ ↓ ↓

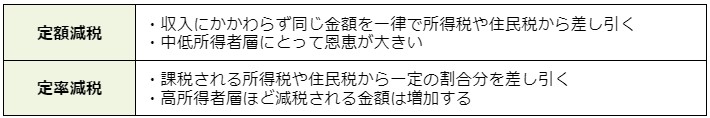

定額減税と定率減税との違い

国民の税負担を軽減するために国が行う減税対策は、大きく以下の2種類にわけられます。

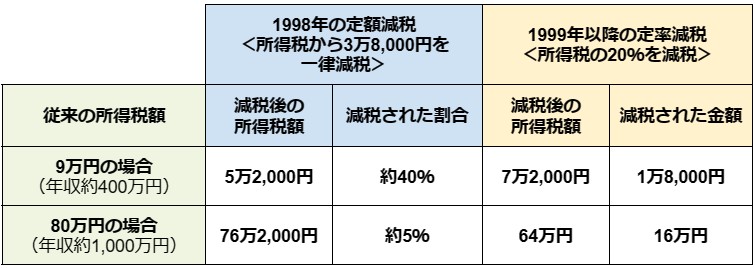

定額減税と定率減税は、実際に過去の政権で導入されていた実例があります。

過去の減税対策の内容から、定額減税と定率減税の違いを具体的に見ていきましょう。

所得税から3万8,000円が一律減税された1998年の定額減税は、高所得者層よりも中低所得者層に減税の恩恵が大きくなる制度でした。

たとえば従来の所得税額が9万円の中低所得者層の場合、6割程度の納税額に減税されます。

一方、1999年以降の定率減税は、所得税を一律20%分引き下げる制度です。

前年の定額減税にくらべると、従来の納税額が少ない中低所得者層にとっては、実質的な減税額は少ないものになりました。

定額減税の対象者と減税額

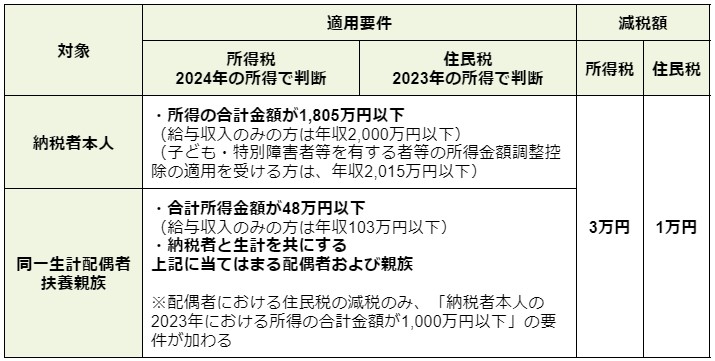

2024年の定額減税は、所得税や住民税所得割を納める日本国内の居住者に適用されます。

減税額は、納税者本人にくわえて納税者が扶養する配偶者や親族の人数に応じて計算され、1人当たりの減税額は「所得税+住民税で4万円」です。

定額減税を受けられる対象者と適用要件、減税額をまとめると以下のようになります。

定額減税における扶養親族に年齢の条件はありませんが、所得税の扶養控除は「16歳以上」が対象です。そのため、15歳以下の子どもを扶養控除申告書に記載していない場合は、勤務先へ「源泉徴収に係る定額減税の申告書」の提出が必要となります。

定額減税実施でどうなる?住宅ローン控除への影響

定額減税は住宅ローン控除を受けたあとの金額に適用されるため、定額減税によって住宅ローン控除による控除額が減ってしまうことはありません。

良かった~!

住宅ローン控除は、条件に適合したマイホームの購入時に住宅ローンを組んだ場合、年末時点でのローン残高の0.7%を所得税や住民税から控除できる制度です。

ローンの残高によっては減税額が大きくなるため、住宅ローン控除を適用したあとの税額から定額減税が引ききれないケースもあり得ます。

その場合は、差額分が給付金として支給されます。

したがって、住宅ローン控除を受けているために定額減税が満額受けられなかったという事態を心配する必要はありません。

定額減税がふるさと納税に与える影響

同様に、定額減税はふるさと納税にも影響を与えません。

ふるさと納税で控除が受けられる上限額は、住民税額(住民税の所得割額)をもとに算出されます。

そのため、定額減税によって住民税が減税されると、ふるさと納税の控除上限額が減ってしまう心配を抱くかもしれません。

しかし、ふるさと納税の上限額は、定額減税の控除を受ける前の所得割額をもとに決定されます。

そのため定額減税が実施されても、ふるさと納税による控除が受けられる上限額には影響がありません。

控除が受けられる上限額を知るには、例年と同じように年収の目安を参考にしてシミュレーションする方法で問題ないといえます。

定額減税を実施するメリット

定額減税を実施するメリットは、納税者が受けるメリットと経済活動に与えるメリットの2点にわけられます。

- 税負担が軽減される

- 消費拡大が期待できる

納税する国民にとっては、定額減税によって税負担が軽減されるメリットを得られます。

そして税負担が減って手取りが増えると、個人消費の拡大へとつながり、経済活動が活性化する一助になると期待されています。

2つのメリットを詳しく見ていきましょう。

納税を好きな人はあまりいないもんね・・・

税負担が軽減される

定額減税によるわかりやすいメリットは、所得に対する税負担が少なくなる点です。

物価高騰が進むと、所得が低い世帯ほど家計へ大きなダメージを受けます。

ここで仮に、一定の割合で納税額を減税する定率減税が実施されたとすると、納税額が少ない世帯の実質的な減税額は、高所得世帯にくらべて非常に少ないものになります。

【簡単な机上査定で不動産価値を知ろう!】

60秒の入力作業でお持ちの不動産価値がわかります。

投資用マンション、戸建て、ご自宅、なんでもOK!

全国対応!

いくらで売れるのか、サクッとわかります!

↓ ↓ ↓ ↓

今回の減税は、所得にかかわらず一律の金額が減税される定額減税です。

もともとの納税額が少ないほど減税される割合は大きくなるため、中低所得世帯に減税メリットをもたらしやすいといえるでしょう。

消費拡大が期待できる

定額減税によって税負担が軽減されると、手取りが増えた分消費意欲が高まり、消費の拡大が期待できます。

政府が定額減税を実施するのは、物価の高騰によって冷え込んだ個人消費を下支えする目的があります。

とくに扶養家族が多い世帯は減税額も大きくなり、減税額がすべて差し引かれるまで数か月にわたって減税効果を得られるケースも多いでしょう。

また、もともとの納税額が少ない世帯であれば、所得税から控除しきれなかった分は給付金として受け取れる場合も出てきます。

一律の給付金のような一回きりの消費喚起対策にくらべて、長期間にわたり消費意欲の向上効果が得られるでしょう。

定額減税を実施するデメリット

一方、定額減税の実施によるデメリットは以下の2点です。

- 高所得者へのメリットが少ない

- 給与業務の負担が増加する

定額減税はすべての納税者が控除対象になるわけではなく、納税者の所得金額によっては減税が受けられません。

また、従業員の所得税を源泉徴収する企業側にとっては、従業員一人ひとりの減税額を算出する手間が発生します。

これらのデメリットを説明します。

高所得者へのメリットが少ない

定額減税が受けられる対象には所得制限があり、合計所得金額が1,805万円を超える高所得者は控除対象外です。

また高所得者は恩恵受けられずなのか・・・

今回の減税は、物価高騰によって苦しくなった家計をサポートする目的があるため、富裕層は対象とすべきではないと判断されているためです。

しかし、高額な税金を納めているにもかかわらず減税の恩恵が受けられない点は、高所得者層の税制に対する不満や不信感へとつながる恐れがあるといえるでしょう。

給与業務の負担が増加する

定額減税の懸念点として挙げられるのが、企業の給与計算にかかる業務が煩雑になる点です。

企業は従業員の所得税を源泉徴収しなければならないため、各従業員の扶養家族情報を正確に把握して、減税額を計算しなければなりません。

所得税から減税額を控除しきれなかった分は来月に持ち越しとなり、それぞれの従業員ごとに残りの減税額を数か月にわたって管理する必要があります。

さらに政府の方針によって、毎月の給与明細に減税額の明記が義務付けられました。

従業員自身で減税額を確認でき、手取りの増加を実感してもらう効果が期待されていますが、企業の労力は増加します。

4万円の減税では消費喚起効果が限定的、労力に対する効果が期待できないといった意見もあり、企業の負担増加に対する不満を大きくする要因にもなっています。

まとめ

定額減税とは、物価高への対策として2024年6月から実施される減税制度です。

納税者本人と扶養家族1人につき、「所得税3万円+住民税1万円=4万円」が納税額から控除されます。

定額減税が実施されても、住宅ローン控除が減少することはありません。

住宅ローン控除を受けたあとの課税額から、定額減税が適用されます。定額減税による減税分が税金から引ききれないときには、残りを給付金として受け取れます。

ふるさと納税の控除上限額も、定額減税される前の税金額から算出されるため、定額減税がふるさと納税に影響を与えることはありません。

定額減税によって、税負担の軽減や消費拡大のメリットを得られます。

一方で、所得制限を超える高所得者層は恩恵を受けられない点、企業の給与計算業務に大きな負担がかかる点がデメリットといえます。