この記事を書いた人

船橋寛之(ふなばしひろゆき)

1984年生まれ。

ドイツ育ちの不動産投資家。

不動産投資歴16年。

立教大学 経済学部卒。

リーマンショックの時に新卒で区分マンションを購入し、東京23区を中心に最大6棟55部屋を所有。

大和証券、大和総研に11年間勤務後、不動産コンサルタントとして独立。

現在は年間20億円以上の「非公開物件」仲介を行う。強みは「物件情報力」で、経験を活かしてセミナー講師や執筆活動にも携わる。

私生活では子供3人を育てる「ほぼ主夫」。

| 水面下で取引される 「非公開物件情報」はこちら (メルアド登録のみ) |

老後2000万円問題が話題となったことから、老後資金の重要性が注目されるようになりました。

実際の老後資金がいくら必要なのかは、住まいが「持ち家か賃貸か」によって大きく異なります。

この記事では、持ち家と賃貸とで老後資金の目安を出し、持ち家を活用した資金調達や、老後2000万円問題に備えるための資金作りのポイントを解説します。

Contents

「老後2000万円問題」とは

老後2000万円問題とは、2019年に金融庁の金融審議会が「公的年金だけでは老後の30年間に約2,000万円が不足する」と報告し、世間で老後資金に注目が集まったことを指します。

金融庁金融審議会で報告された市場ワーキング・グループ報告書「高齢社会における資産形成・管理」の内容をまとめると、次のようになります。

- 夫65歳以上、妻60歳以上の夫婦のみの無職世帯における2017年のデータをもとに試算

- 実収入が209,198円、実支出が263,718円⇒毎月の赤字額が平均約5.5万円

- 今後30年間夫婦ともに健康に生活した場合、「5.5万円×12か月×30年間」で約2,000万円が不足する

つまり、65歳でリタイアするまでに夫婦で2,000万円の資産を貯めておかなければ、老後の標準的な生活が維持できないという試算結果が公表されたのです。

インフレが加味されてないので、実は2,000万でも危ないかもよ!

しかし、試算のもととなるデータは無職の高齢夫婦世帯の平均であり、すべての世帯における老後の不足額が2,000万円になるわけではありません。

参考:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

参考:総務省統計局「家計調査年報(家計収支編)平成29年(2017年)」

【持ち家・賃貸】夫婦に必要な老後資金の目安

生活費のなかでも大きな割合を占めるのは住居費です。

住宅ローンを完済していることが多い老後生活では、住まいが「持ち家」か「賃貸」かによって住居費に大きく差が出ます。

よりリアルな老後資金を知るために、持ち家と賃貸とで老後の生活費にどれくらい違いが出るのかを見ていきましょう。

まずは前提となる「高齢夫婦世帯の平均的な生活費の収支」を出すために、総務省の「家計調査年報(家計収支編)2022年」からデータをまとめました。

2022年における高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)の生活費収支は以下のとおりです。

30年間の不足総額は930万円となり、老後2000万円問題の試算元である2017年のデータよりも、赤字額は減少しています。

しかし上記の実収入のなかには、世帯主の配偶者の収入や、有価証券や土地などの資産から得られる収益も含まれています。

そこで、年金受給額である社会保障給付の収入のみで収支を出した場合を見てみましょう。

毎月の不足分は約5.4万円となり、老後2000万円問題と同じく、老後30年間でトータル2,000万円の不足が出る計算になります。

以上のことから、平均的な高齢夫婦世帯の生活費不足分は930万円~2,000万円といえます。

この金額をもとに、「持ち家」と「賃貸」とで老後の夫婦世帯に必要な資金をシミュレーションしていきます。

【持ち家】夫婦に必要な老後資金

結論からいうと、住まいが持ち家である場合、夫婦で1,200万円~2,300万円の老後資金が必要です。

この金額の内訳を見ていきましょう。

持ち家でも結構必要なんだね!

「家計調査年報(家計収支編)2022年」によると、高齢夫婦無職世帯の毎月の住居費は平均15,791円です。

住居費が安く抑えられているのは、高齢世帯では持ち家の比率が高く、固定資産税や修繕費などの維持費のみであるケースがほとんどであるためです。

実際に、高齢夫婦のみの世帯では87.4%が持ち家に住んでおり、賃貸は12.5%にとどまるという調査結果があります。

そのため、ここでは家計調査からわかる高齢夫婦の生活費収支は、持ち家世帯の平均的な収支として考えます。

持ち家の場合はリフォーム費用を考慮しなければなりません。

住宅リフォーム推進協議会の「2023年度 住宅リフォームに関する 消費者(検討者・実施者)実態調査」によると、世帯主が50代以上の世帯がリフォームにかけた費用の平均は282万円でした。

このことから、リフォームへの備えは300万円とします。

前述のとおり、老後30年間の総不足額は930万円、収入が公的年金のみだとすると2,000万円です。

リフォーム費用300万円をプラスすると、持ち家の場合の老後資金は夫婦で1,200万円~2,300万円ほど必要と考えられます。

参考:e-Stat「家計調査 家計収支編 二人以上の世帯 年報 年次 2022年」

参考:住宅リフォーム推進協議会「2023年度 住宅リフォームに関する 消費者(検討者・実施者)実態調査」

【賃貸】夫婦に必要な老後資金

賃貸に住んでいる場合は、家計調査の平均データに家賃を追加しなければなりません。

家賃の金額にもよりますが、必要となる老後資金は2,200万円~5,000万円ほどとなるでしょう。

わお!

総務省の「平成30年住宅・土地統計調査」によると、賃貸に住む高齢夫婦世帯における家賃の平均額は50,638円でした。(家賃0円を含まないデータを参照)

平均どおり家賃5万円の賃貸に住むと想定すると、「家計調査年報(家計収支編)2022年」による住居費平均額15,791円を超える分だけ、老後資金を多く準備しておかなければなりません。

つまり、平均的な高齢世帯よりも支出が毎月約3.5万円多くなり、老後30年間では約1,300万円の不足分が上乗せされることになります。

都会で賃貸に住む場合はさらに家賃が高くなり、東京23区内の2LDKであれば相場は15万円程度です。

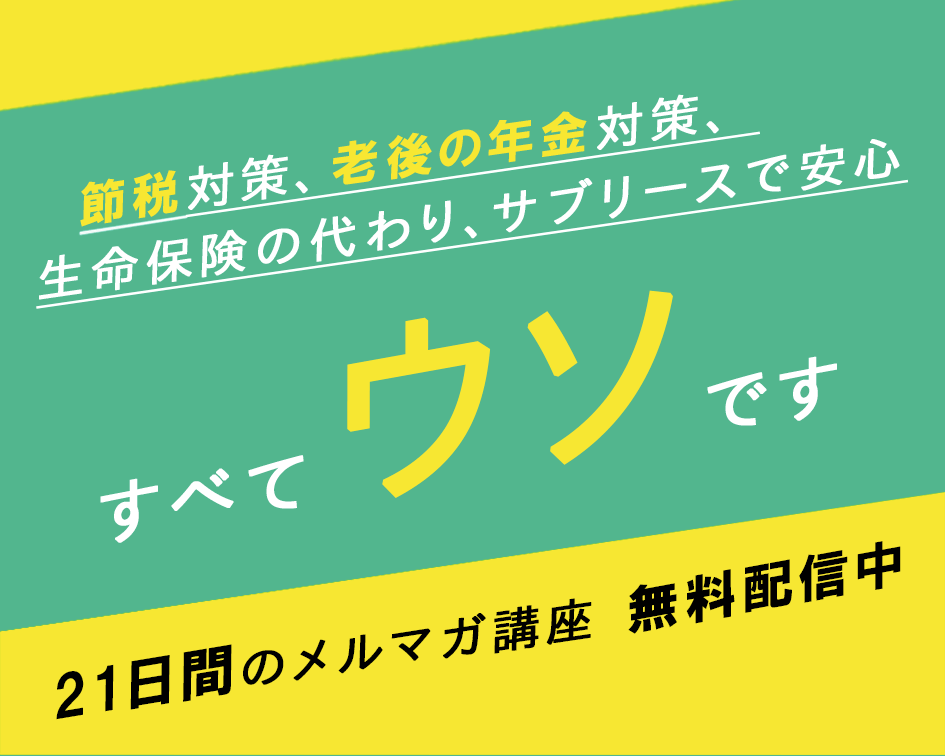

【21日間で学べる不動産投資メルマガ!】

メールアドレスだけで登録完了!

21日間、毎日夕方配信!

不動産投資初心者の方、検討中の方は必読!

不動産業者と対等に会話ができる知識が身に付きます。

登録はこちら

↓ ↓ ↓ ↓

相場より安めの10万円の家賃だったとしても、平均的な高齢夫婦世帯に比べて毎月約8.4万円支出が多くなります。

家賃による支出の増加を、高齢夫婦世帯の平均的な生活費の不足分と合計すると、老後30年間に必要な資金は次のようになります。

- 家賃5万円の場合:2,200万円~3,300万円

- 家賃10万円の場合:4,000万円~5,000万円

さらに、賃貸の場合は更新料や引っ越し時の初期費用なども発生します。

持ち家に比べてコストがかかるため、余裕のある老後資金を準備できるのが理想的です。

参考:e-Stat「家計調査 家計収支編 二人以上の世帯 年報 年次 2022年」

老後資金の計算方法

老後の住まいが「持ち家か賃貸か」で必要な老後資金に違いが出ることがわかりました。

しかし、実際の老後にどれだけ不足が出るかは、個人の生活水準や家族状況、もらえる年金の金額によって変わってきます。

自分のよりリアルな老後資金を算出するには、老後の生活にどのような支出が発生するのかを明確にし、支給される年金額を把握する必要があります。

老後資金の計算方法を見ていきましょう。

支出を計算する

まずは、定年退職後の生活費をシミュレーションしましょう。

自分や家族の老後の生活費を想定するには、現在の支出額を参考にするのが確実です。

現在の支出額から、子どもの進学や独立など家族状況の変化を考慮すると、おおまかな老後の生活費の目安がつけられます。

現状の生活費がわからない場合は、高齢者夫婦世帯の生活費の平均額を参考にしましょう。

以下は総務省の「家計調査年報(家計収支編)2022年」より、高齢夫婦無職世帯の生活費の内訳をまとめたものです。

(参照:e-Stat「家計調査 家計収支編 二人以上の世帯 年報 年次 2022年」)

さらに、前章でシミュレーションしたように、持ち家の場合は固定資産税やメンテナンス費などの「家の維持費」を想定しておかなければなりません。

賃貸の場合は「毎月の家賃」が必要です。

家族構成や住居の状況、マイカーの有無などで、より自分の生活スタイルに合った支出額を想定していきましょう。

年金支給額を計算する

次に、自分が将来受け取れる年金額を確認しましょう。

厚生労働省の「令和4年度 厚生年金保険・国民年金事業の概況」によると、令和4年度末の年金受給者の平均年金月額は以下のとおりです。

- 厚生年金保険(第1号) 144,982円

- 国民年金 56,428円

たとえば、会社員の夫と扶養内の妻の場合、「夫〈厚生年金(1号)〉+妻〈国民年金〉」で夫婦合わせて201,410円です。自営業の方であれば国民年金のみとなります。

公的年金以外にiDeCoや個人年金保険などに加入している場合は、その分の支給額も確認しましょう。

参考:厚生労働省年金局「令和4年度 厚生年金保険・国民年金事業の概況」

支出と年金支給額をもとにシミュレーションする

支出と年金受給額が明らかになったら、収入と支出を差し引きして毎月の赤字がいくらになるのかを計算します。

そして、将来の寿命を複数想定して、いくつかのパターンごとに準備しておく資産を算出しましょう。

寿命が80歳の場合と100歳の場合とでは、老後生活に20年間も差が出ます。

平均寿命もどんどん長くなってるよ!

また、介護や入院が必要となり、通常の生活費よりも出費が多くなる時期も出てくるでしょう。

長めの寿命をシミュレーションし、余裕をもった資金準備を想定しておくほうが、将来の安心につながる資産形成ができます。

老後資金が不足している人も一定数存在する

ここまでのシミュレーションで高額な老後資金が必要とわかり、「自分にはとても貯められない」と焦りを感じている方もいるかもしれません。

しかし、十分な老後資金が準備できていない世帯が多数存在するのも事実です。

金融広報中央委員会が2023年に行った「家計の金融行動に関する世論調査」から、将来のための備えとしての預貯金や金融資産をもたない世帯の割合を見ると次のようになります。

- 40歳代:26.8%

- 50歳代:27.4%

- 60歳代:21.0%

また、金融資産を保有する世帯であっても、60歳代世帯のうち金融資産保有額が500万円に満たない世帯は全体の24.8%です。

500万円~1,000万円未満の世帯と合計すると、42.4%の世帯が1,000万円未満に該当します。

一方で、3,000万円以上の金融資産を保有する世帯も26.0%存在します。

ある程度の老後資金が備えられている層もいる一方で、多くの世帯が十分な額の老後資金が貯められていないのが実際のところです。

参考:金融広報中央委員会「各種分類別データ(令和5年) ― 家計の金融行動に関する世論調査[二人以上世帯調査]」

持ち家を老後の資金作りに活用する方法

多くの世帯で老後資金が不足しているなか、効果的な資金調達として「持ち家の活用」が注目を集めています。おもな活用方法は以下の3つです。

- 売却して新しい住まいを得る

- リースバックで収入を得る

- リバースモーゲージで融資を受ける

大切な資産であるマイホームを有効活用することで、老後の資産を効率的に用意できます。順に詳しく解説します。

売却して新しい住まいを得る

自宅を活用して老後資金を作るシンプルな方法としては、「自宅の売却」が挙げられます。

子どもが独立した世帯が、これまでのように広い戸建てに住み続けるのは、経済面でも生活面でもデメリットが大きくなるかもしれません。

大きい住宅であればあるほど、維持費や修繕費といったランニングコストがかかります。

足腰が弱ってくる年齢になると、広すぎる家は移動や掃除に手間がかかり生活しにくくなるでしょう。

自宅を売却すると、その資金をもとにコンパクトな賃貸物件に移り住めます。

交通機関が整った立地を選べば、マイカーを手放して生活費のコストダウンも図れます。

リースバックで収入を得る

マイホームを売却したあと、賃貸として同じ家に住み続ける「リースバック」も老後におすすめの資金調達方法です。

自宅をいったん売却するため、住み続けるには毎月家賃を支払う必要がありますが、売却のタイミングでまとまった資金を受け取れます。

自宅を売却しても引っ越しする必要がなく、老後も慣れ親しんだ家や地域で暮らせる点がメリットです。

ただし、リースバックでの買取金額は市場価格の70~80%が相場であり、通常の売却よりも価格が安くなるため注意が必要です。

リバースモーゲージで融資を受ける

リバースモーゲージとは、マイホームを担保に生活資金を借り入れし、契約者の死亡時に担保である自宅を売却して返済する仕組みを指します。

自宅を担保にしたローンですが、一般的なローンと異なり毎月の返済は利息分のみで、返済負担が少ない点が特徴です。

融資の受け取りは一括か分割かを選択でき、老後資金を調達したうえで自宅にそのまま住み続けられます。

契約者の死後は自宅を売却しなければならないため、子どもへの相続はできません。

また、自宅の評価額が下がると融資限度額も引き下げられる場合もあり、限度額を超えてしまった分の返済が必要となる可能性もあります。

「老後2000万円問題」に備えるためのポイント

「老後に2,000万円必要」といわれても、「コツコツと貯金を続けるだけでは手が届きそうにない」と感じる方がほとんどかもしれません。

金額が大きすぎてどのように貯めていけばよいのかわからない老後資金。少しでも効率的に準備するには、押さえておきたい3つのポイントがあります。

- 生活費を見直す

- 定年後も働いて収入を得る

- 資産運用を検討する

着実に目標金額へと近づくためのアプローチ方法を解説します。

生活費を見直す

老後資金の不足を防ぐには、生活費の見直しが効果的です。現在の生活費を削減できると、節約できた分を貯蓄に回せるだけでなく、老後においてもお金のかからない生活スタイルが維持しやすくなります。

無理なく生活費を減らすには、固定費から取り掛かるのがおすすめです。

固定費の見直しは、一度手続きをするとその後はなにもしなくても節約効果が続くため、生活にストレスが生じません。

見直しやすい固定費は、保険料や住宅費、通信費、車両費などが挙げられます。

たとえば、今の保険での保障内容は公的保険では賄えないものなのか、家賃の安い物件に引っ越しできないかなど、見直せる項目はないかチェックしましょう。

定年後も働いて収入を得る

定年退職後にも働いて収入を得る方法は、老後の生活費不足を穴埋めするのに有効な手段です。

働いて収入を得られる期間が長ければ長いほど、必要となる老後資金は少なくて済みます。

前述のように、総務省の「家計調査年報(家計収支編)2022年」によると、高齢夫婦無職世帯における毎月の平均赤字額は2.6万円、収入が年金受給のみとすると5.4万円です。

この赤字分だけを補うために働くのであれば、現役世代のようにフルタイムで勤務する必要はありません。

また、勤務先の再雇用制度を活用すると、定年後もこれまでの職場で働き続けられます。

65歳以上の就業者数は年々増加傾向です。高齢者が働きやすい環境が整ってきているため、自分のできる範囲で続けやすい働き方を選んで老後資金をカバーしていきましょう。

資産運用を検討する

老後資金を蓄えるには、保険や投資といった預貯金以外の資産運用を取り入れましょう。

低金利が続く現在の日本では、わずかな利息しかつかない預貯金だけでお金を増やすのは困難です。

より効率的に老後資金を準備するには、預貯金よりも大きなリターンが期待できる保険や投資にお金を回していきましょう。

ここでは、老後資産の形成におすすめの方法として、投資信託や貯蓄型保険、不動産投資をご紹介します。

投資信託

投資のなかでも比較的リスクが低いといわれるのが投資信託です。

投資信託とは、投資の専門家が投資家から集めたお金を取りまとめて運用し、得た成果を投資家に分配する金融商品です。

投資の専門家が国内外の株式や債券から複数の銘柄を選び運用するため、投資先を選ぶのが難しく感じる初心者でも始めやすい投資といえます。

少額から購入でき、1つの投資信託のなかに複数の銘柄が含まれているため、リスクを避けるための分散投資が可能です。

長期で積立運用すれば、預貯金よりも効率的に老後資金を確保できる可能性が高いでしょう。

ただし、投資商品である以上元本保証はありません。

自分で運用する手間がない分、購入時手数料や信託報酬などのコストがかかる点にも注意が必要です。

貯蓄型保険

確実な方法で老後資金を蓄えたい方には貯蓄型保険がおすすめです。

貯蓄型保険とは、契約中には死亡保障がつき、満期時や解約時にはまとまった金額の満期保険金や解約返戻金が受け取れる保険です。

払い込んだ保険料よりも、満期保険金や解約返戻金のほうが大きい金額となり、定期預金と比べて高い利回りで受け取れます。

貯蓄型保険には以下のような種類の商品があります。

貯蓄型保険は、途中で解約してしまうと大きく元本割れしてしまう可能性があります。

保険料の金額を満期のタイミングまで支払い続けられるかどうか、しっかり検討する必要があります。

不動産投資

不動産投資は、マンションやアパートなどの不動産を購入し、賃貸運用で賃料収入を得る投資手法です。

入居者が定着すれば安定収入を得やすく、とくに複数戸をもつ一棟アパートやマンションの場合、急激な収入変動はほとんどありません。

不動産投資ではローンを組んで大きな投資物件を取得するため、少ない自己資金でより大きなリターンを得られるメリットがあります。

また、不動産投資は実物資産への投資です。

株式やFXなどの金融商品への投資とは違い、そのもの自体に価値がある土地や建物といった実物資産を所有できます。

実物資産は、価値が急落しにくくインフレにも強いため、都心のマンションなど好立地の物件であれば売却時にも利益を得られる可能性があります。

賃貸物件の管理は管理会社に委託できるため、老後であっても不動産投資を続けるのは可能です。

老後の収入源としても検討したい投資手法といえます。

まとめ

老後2000万円問題が話題となったように、老後に安心して生活するためには老後資金の蓄えが必要です。

どれくらいの老後資金が必要になるかは、住まいが持ち家か賃貸かで大きく変わってきます。

持ち家の場合、リフォーム費用などを含めて夫婦で1,200万円~2,300万円ほどの老後資金が必要です。

賃貸の場合は家賃の金額で大きく差が出ますが、2,200万円~5,000万円ほど準備しておきたいところです。

大きな金額となる老後資金を準備するには、持ち家を活用して資金を調達する方法があります。

定年後も働き続ける人が増え続けており、老後生活自体を短くするという選択肢もあります。

まず始めるべきは、着実に資産を増やすための資産運用です。

投資信託や貯蓄型保険、不動産投資といった「預貯金よりも利回りの良い手段」で、効率的に資産を育てていきましょう。