この記事を書いた人

船橋寛之(ふなばしひろゆき)

1984年生まれ。

ドイツ育ちの不動産投資家。

不動産投資歴16年。

立教大学 経済学部卒。

リーマンショックの時に新卒で区分マンションを購入し、東京23区を中心に最大6棟55部屋を所有。

大和証券、大和総研に11年間勤務後、不動産コンサルタントとして独立。

現在は年間20億円以上の「非公開物件」仲介を行う。強みは「物件情報力」で、経験を活かしてセミナー講師や執筆活動にも携わる。

私生活では子供3人を育てる「ほぼ主夫」。

| 水面下で取引される 「非公開物件情報」はこちら (メルアド登録のみ) |

充実した老後をすごすために、30代で貯金がいくらあれば安心か気になる方もいるでしょう。

この記事では30代の平均貯金額および30代から考えたい老後のための貯金、貯金額を増やすポイント、30代におすすめの資産運用を紹介します。

将来への資産形成を検討している方は、ぜひ参考にしてください。

【21日間で学べる不動産投資メルマガ!】

メールアドレスだけで登録完了!

21日間、毎日夕方配信!

不動産投資初心者の方、検討中の方は必読!

不動産業者と対等に会話ができる知識が身に付きます。

登録はこちら

↓ ↓ ↓ ↓

Contents

30代の平均貯金額はどのくらい?

30代は20代よりも収入額が増える方が多く、将来に向けた資産形成を考え始める年代です。

一方で結婚や出産、マイホームの購入などにより出費が増え思うように貯金ができないと悩む方もいます。

老後に向けた資産形成を成功させるには、長期で貯金や貯蓄を継続することが重要です。

そのためには、目安となる貯金額を押さえておく必要があります

。ここでは、30代における平均貯金額や金融資産の平均保有額、手取り収入の平均額を見ていきましょう。

みんながどうなのか気になる!!

30代の平均貯金額は142万円

金融広報中央委員会が発表する「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」によると、30代の平均貯金額は142万円でした。

なお、20代の平均貯金額は339万円です。

30代は20代よりも給与収入が増える方が多いにもかかわらず平均貯金額が減っているのは、結婚や子どもの誕生、マイホームの購入などにより出費が増えることが要因のひとつとしてあげられるでしょう。

また調査では、30代のうち28.4%が金融資産を保有していないと回答しており、貯金がない世帯も一定数いるようです。

金融資産保有額の平均は856万円・中央値337万円

30代における金融資産の保有額の平均は856万円、中央値は337万円です。

金融資産には預貯金のほか現金や株式、債券、投資信託、生命保険、小切手などが含まれます。

不動産や宝石、貴金属、絵画といった実物資産は、金融商品には該当しません。

30代の金融資産の保有額を、以下でさらに詳しく確認しましょう。

30代の金融資産保有額は、300万円以下が全体の40%以上を占めています。

なかでも100万円未満が17.2%となっており、もっとも高い割合です。

100万未満はちょっと少ない感じがするよね~

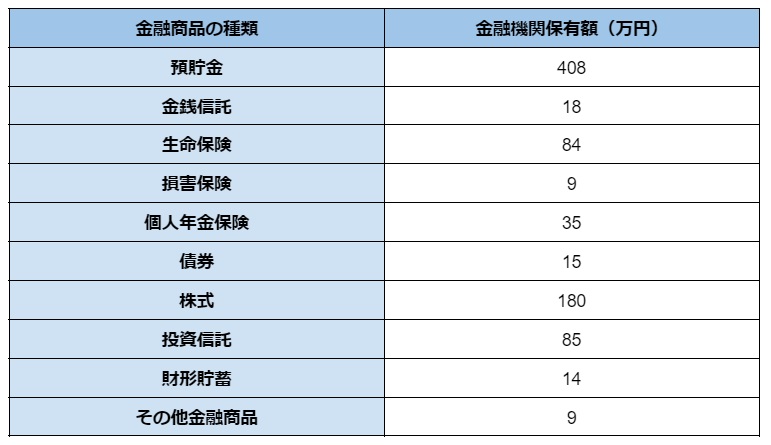

金融資産の保有額は「株式」がもっとも高い

30代における金融資産の保有額の平均が856万円であることは、前述のとおりです。

ここでは、856万円の内訳を確認します。

856万円のうち預貯金を除いてもっとも高い金額を占める金融資産は株式で、金額は180万円です。

一方、損害保険や財形貯蓄は10万円前後の金額となっており、種類によって金額に大きな開きがあることがわかります。

手取り収入の平均は546万円・中央値500万円

30代の手取り収入の平均は546万円、中央値は500万円です。

収入額ごとの割合を、以下で確認しましょう。

30代でもっとも多い手取り収入額は500〜750万円で、割合は33.2%です。

また、手取り収入額が1,000万円未満の方は、全体の90%以上を占めています。

一方、手取り収入額が1,000万円以上の方は少なく、10%未満です。

参考:金融広報中央委員会「(参考)家計の金融行動に関する世論調査[総世帯]令和5年調査結果」

貯金はいくらあれば安心?30代のライフイベント

貯金がいくらあれば安心かを考えるにあたっては、将来どのくらいの出費が予想されるかを押さえる必要があるでしょう。

必要な資金を知ることで、貯金の目標額を設定することもできます。

30代はさまざまなライフイベントが発生する年代です。

ここでは結婚や出産、子どもの教育、マイホームの購入など30代で考えられる主なライフイベントと必要資金を解説します。

貯金の目標額を決める際の参考にしてください。

—住宅ローンを比較したい!借り換えたい!と思う方は必見!—

◆◆◆ 住宅ローンオンライン比較・借り換え「モゲチェック」◆◆◆

「モゲチェック」は住宅ローンの比較・見直し(借り換え)をサポートする 住宅ローン比較サービス。 ネット銀行、メガバンク、地方銀行など全国の主要金融機関から提案。 5分で住宅ローンの見直しが可能です。

▽▽▽モゲチェックはこちら▽▽▽

———

結婚費用の平均額は約300万円

30代で考えられるライフイベントの1つ目は、結婚です。

厚生労働省が発表する「人口動態調査」によると男性の平均婚姻年齢は33歳、女性は31歳との結果が出ています。

結婚を考えているのであれば、20代のうちから計画的に資金を貯めたいところです。

株式会社リクルート「ゼクシィ」の調査によると、挙式や披露宴、ウェディングパーティーを行った場合の結婚費用の平均額は、およそ300万円です。

た、高い・・・

新婚旅行や新居への引っ越し費用を含めると、さらにお金が必要になるケースもあります。

ご祝儀や両親からの援助などがあるものの、結婚をするにあたってはある程度の資金が必要になることは押さえておきましょう。

参考:株式会社リクルート「ゼクシィ 結婚トレンド調査2022」

出産費用の平均額は約50万円

30代で考えられるライフイベントの2つ目は、出産です。

厚生労働省が発表する「人口動態調査」によると、2022年に出産した方の年齢は30~34歳がもっとも多く全体のおよそ36%でした。

次に多いのが25~29歳で約26%、35~39歳が約23%となっています。このように、30代は出産をする方が多い年代です。

子どもを持つことを考えているのであれば、計画的に出産費用を貯める必要があるでしょう。

厚生労働省が発表する「出産費用の実態把握に関する調査研究(令和3年度)の結果等について」によると、出産費用の平均額は46万7,000円(令和2年度・全施設の出産費用)です。地域や病院によっては、出産費用が平均額よりも高くなるケースもあります。

なお出産にあたっては、原則42万円の出産育児一時金の支給を受けられます。

安心して出産を迎えるには、一時金などを考慮したうえで必要な資金を用意することが肝心です。

参考:厚生労働省「出産費用の実態把握に関する調査研究(令和3年度)の結果等について」

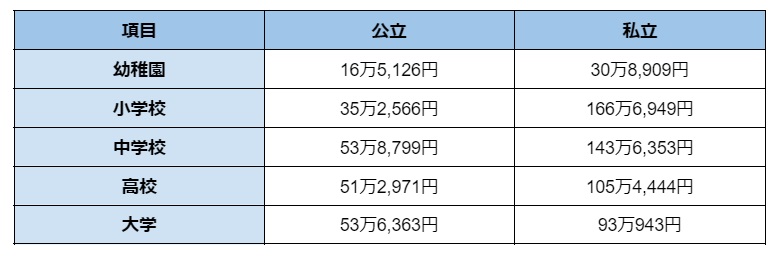

教育費は「公立」「私立」により大きく異なる

子どもがいる世帯であれば、教育費も30代で用意しておきたい資金のひとつです。

教育費は、公立と私立で大きく異なります。

文部科学省が発表する「結果の概要-令和3年度子供の学習費調査」および「国公私立大学の授業料等の推移」の結果を、以下で確認しましょう。

幼稚園から大学まですべて公立の学校に通った場合、791万1,536円の教育費が必要です。

すべて私立の学校を選ぶと、教育費は2,212万4,584円にのぼります。

さらに、習い事や塾での学習を充実させたいのであれば、より多くの資金が必要になります。

これだけまとまった資金をすぐに用意するのは、簡単ではありません。

子どもが生まれたら、早めに教育費の貯蓄をスタートすると安心です。

住宅購入費用の平均額は3,000万円以上

30代で考えられるライフイベントの4つ目は、住宅の購入です。

国土交通省の「令和4年度住宅市場動向調査」によると、分譲集合住宅を購入した方の35%、分譲戸建住宅を購入した方の45%以上が30代との結果が出ています。

この結果からも、30代で住宅の購入を決める方が多いことがわかるでしょう。

住宅金融支援機構の調査によると、住宅購入における融資額の平均はマンションが3,692万円、建売住宅は3,185万円です。

ただ、不動産価格は年々上昇傾向だから注意が必要だね!

住宅購入では住宅ローンを利用するケースが多く、一括で数千万円の資金が必要になることは少ないかもしれません。

しかしローンの借入額が増えると、借入の条件が悪くなったり返済負担が大きくなったりするため、ある程度の自己資金を用意することは重要です。

また、住宅の購入では物件取得費以外に不動産取得税や仲介手数料、火災保険料などさまざまな諸経費がかかります。

住宅の購入を考えているのであれば、無理のない資金計画が立てられるよう十分な資金を貯蓄しましょう。

住宅購入後も、固定資産税や修繕費用といった諸経費が発生します。

住宅を購入するにあたってはローンの返済に加え、ランニングコストも継続して支払えるよう準備することが肝心です。

参考:住宅金融支援機構「2022年度 フラット35利用調査」

30代から考えたい老後のための貯金

30代はライフイベントに必要な資金の貯蓄に加え、老後の資金作りもスタートしたい年代です。

将来に向けた資産作りを始めるのであれば、まずは老後にどのくらいの資金が必要かを知っておく必要があります。

資金がいくら必要かは、どのような老後生活を送りたいかによっても変わります。

将来の生活を具体的にイメージすることで、計画的な資金計画を実現しましょう。

老後に向けて早めの備えが必要な理由

厚生労働省が発表する「令和4年簡易生命表の概況」によると、2022年における平均寿命は男性が81.05歳、女性が87.09歳です。

年金の受取は原則として65歳からのため男性は約16年、女性は約22年にわたり年金と貯蓄の取り崩しにより生活をしなければならない計算となります。

2023年度における夫婦二人分の老齢基礎年金を含む標準的な厚生年金額は、月額約22万円です。

貯金がどれくらい必要かを知るには毎月必要な生活費を把握し、年金との不足分を知ることが肝心です。

将来受け取れる年金額が少なくなる可能性があることを考慮し、余裕を持った資産形成を進めましょう。

老後に必要な生活資金は月約24万円

総務省統計局が発表する「家計調査年報(家計収支編)2022年(令和4年)結果の概要」によると、65歳の夫婦二人での消費支出額は月額およそ24万円、単身世帯の場合は約14万円との結果が出ています。

先述のとおり夫婦二人で受け取れる年金の平均月額は22万円のため、毎月2万円ずつ貯金を切り崩していくことになります。

ここで押さえたいのは、24万円に含まれるのは一般的に生活費と呼ばれる最低限の生活に必要な以下の出費である点です。

- 食費

- 住居費

- 水道光熱費

- 被服費

- 保健医療費

- 交通通信費

- 教育費

- 教養娯楽費

より充実した老後生活を送りたいと考えているのであれば、当然のことながら必要資金はさらに多くなることは押さえておきましょう。

参考:総務省統計局「家計調査年報(家計収支編)2022年(令和4年)結果の概要」

ゆとりある老後生活のためには上乗せ額も必要

生命保険文化センターが行った「2022(令和4)年度 生活保障に関する調査」によると、経済的にゆとりのある老後生活を送るには、月額平均14万8,000円の上乗せが必要という回答が得られています。

ゆとりある老後生活に必要な資金の使い道の例は、以下のとおりです。

- 趣味や教養

- 旅行やレジャー

- 子どもや孫との付き合い、援助

- 友人との交際

- 食事や洋服、耐久消費財(自動車や家電)の買い替えなど日常生活の充実

上乗せ額の使途は旅行やレジャーが60%ともっとも多く、次いで日常生活費の充実および趣味や教養が上位にあがっています。

そのほか、子どもや孫への援助や友人との交際といった費用もあります。

老後の生活資金を考えるにあたっては、どのような生活を送りたいかをしっかりと考えたうえで支出額をシミュレーションすることが重要です。

自身が思い描く老後生活を送れるよう、30代から計画的な老後の資産形成を進めてください。

参考:生命保険文化センター「2022(令和4)年度 生活保障に関する調査」

30代から貯金を増やすためのポイント

ここまで解説してきたとおり30代は、将来に向けた資産形成もスタートしたい年代です。

しかしライフイベントが多く何かと出費がかさむこともあり、計画どおりに貯金が進まないと悩む方もいるでしょう。

ここでは、30代で貯金額を増やすポイントを4つ紹介します。

老後の資産作りを成功させたいと考えている方は、ぜひ参考にしてください。

資産形成のゴールを明確にする

ポイントの1つ目は、資産形成のゴールを明確にすることです。

将来必要な資金額を算出したり、貯金の目的を決定したりすることで、必要な貯金額がはっきりしモチベーションの維持につながります。

仮に65歳で退職し、年金での生活をスタートするとしましょう。

自身が希望する生活を送るためには、年金に加え毎月10万円の資金が必要だとします。

85歳まで夫婦二人の生活が続いたとすると、2,400万円(10万円×12ヵ月×20年)の資金が必要です。

35歳から65歳までの30年間で2,400万円を貯めるのであれば、年間80万円(月々約6万6,000円)ずつ貯金をしていく必要があります。

このように、将来必要な資金額と貯蓄できる年数を明確にすることで、より細かい資金計画を立てられます。

現在の収支を確認する

ポイントの2つ目は、現在の収支の確認です。

貯金額の目標が決まったら、実際に貯金可能な金額かを確認しなければなりません。

そのためには現在の収支を把握し、家計の見直しを行う必要があります。

目標とする貯金額を捻出するのが難しいときには、以下の費用の見直しと節約を行ってみましょう。

- 通信費

- ガスおよび電気

- サブスクリプション

- 保険

通信費やガスおよび電気代は、使用料の見直しと併せて基本料金が安い会社への乗り換えも検討してください。

サブスクリプションの契約をしている方は、本当に必要なサービスかを確認し契約を見直すことが重要です。

医療保険や生命保険といった保険に加入している方は、保険契約の見直しも有効です。

一例をあげると、住宅の購入にあたり団体信用生命保険に加入したときには、生命保険の契約を見直しても良いかもしれません。

団体信用生命保険は、契約者が死亡または所定の高度障害になると保険金で住宅ローンの残額が弁済される保険です。

そのため、遺された家族はローンの返済を続けることなく持ち家に住み続けられます。

遺された家族に住宅費の負担がかからないのであれば、保険金額が低く保険料の安い保険への切り替えができる可能性もあります。

このように、必要な保険はライフイベント発生により変化するケースがあるため、定期的な見直しが必要です。

自身での見直しが難しいと感じるのであれば、保険の相談窓口やファイナンシャルプランナーに相談してください。

先取り貯金を始める

ポイントの3つ目は先取り貯金です。

先取り貯金とは、収入を得たらすぐに一定額を貯金へ回してしまう方法をいいます。手元に残ったお金を貯金しようと考えていると、思うように貯金が進まないケースもあります。

資金計画と貯金額にズレが生じるとモチベーションの維持が難しくなり、資産形成が失敗してしまうことも少なくありません。

計画に沿った貯金を進めたいのであれば、先取り貯金を上手に活用し強制的にお金を貯めていくことが有効です。

生活費用の口座しか保有していないのであれば、先取り貯金用の口座を新たに作っても良いかもしれません。

資産運用に取り組む

ポイントの5つ目は、資産運用に取り組むことです。

資産運用とは、株式や投資信託といった金融商品を活用した資金形成をいいます。

金融商品は、価格の変動により投資した資産の価値が増減します。そのため元本割れの可能性があるものの、値動きによっては貯金よりも効率良く資産を増やせるでしょう。

仮に毎月5万円ずつ30年間にわたり積立をしたとします。

年率0.002%で貯金を続けた場合と、年率2%で投信積立をした場合の30年後の資産額は、それぞれ以下のとおりです。

- 貯金 :1,800万5,386円

- 投資信託:2,463万6,269円

このように貯金では資産をほとんど増やせない一方、投資信託であれば大きく資産が増加する可能性があります。

資産を効率的に増やしたいと考えているのであれば、余剰資金の一部を運用しても良いでしょう。30代におすすめの具体的な資産運用方法は、次項で紹介します。

30代におすすめの資産運用の方法

ここでは、30代におすすめの資産運用の方法を6つ紹介します。

- 新NISA(つみたて投資枠)

- iDeCo

- 財形貯蓄制度

- 積立式定期預金

- ロボアドバイザー

- 貯蓄型保険

選ぶ運用方法によって、リスクとリターンの大きさが異なります。

それぞれの概要をしっかりと確認し、運用目的やリスク許容度に合った方法を選ぶことが肝心です。

新NISA(つみたて投資枠)

新NISAは、将来に向けた資産形成を促すために金融庁が主導する少額投資非課税制度です。

NISA口座を利用すれば、株式や投資信託などへの投資から得た売却益や配当金、分配金などの利益にかかる20%の税金が非課税になります。

新NISAの概要を、以下で確認しましょう。

.jpg)

新NISAには、株式やREITなどより積極的な投資が可能な成長投資枠と、長期での分散積立投資による資産形成を目指すつみたて投資枠があります。

リスクを抑えて長期での資産形成を目指すなら、つみたて投資枠の活用を検討してください。

つみたて投資枠で投資できるのは、長期での分散積立投資に適していると金融庁が選定した投資信託のみです。そのため、初心者でも商品選定に迷うことなく運用をスタートできるでしょう。

新NISAを始めるには、証券会社や銀行などの金融機関に口座を開設する必要があります。

最低投資額や投資できる商品の種類は、金融機関によって異なります。

口座を開設するにあたっては、いくつかの金融機関を比較検討してください。

iDeCo

iDeCo(イデコ)とは、自身で拠出した掛金を自分で運用する個人型確定拠出年金制度です。

原則として20歳以上65歳未満のすべての方が加入でき、60歳以降に老齢給付金を受け取れます。

iDeCoの大きな特徴は、以下の3つの税制優遇を受けられる点です。

- 拠出時:掛金が全額所得控除

- 運用時:運用益が非課税

- 受取時:公的年金等控除または退職所得控除の対象

iDeCoは原則として拠出した資金の引き出しが60歳までできないといった制限がある一方、拠出時および運用時、受取時にそれぞれ税制優遇を受けられます。

老後資金として長期での貯蓄に充てたい資金があるのであれば、iDeCoも有力な選択肢となるでしょう。

iDeCoで拠出できる金額は、国民年金における加入区分によって月額1万2,000円~6万8,000円の上限があるため事前に確認してください。

iDeCoを始めるには、iDeCoを取り扱う金融機関を通して加入手続きをする必要があります。

金融機関によって、投資できる商品や手数料が異なるため、いくつかの金融機関を比較検討することが肝心です。

参考:iDeCoの特徴|iDeCoってなに?|iDeCo(イデコ・個人型確定拠出年金)【公式】

財形貯蓄制度

財形貯蓄制度とは、給与や賞与からの天引きで自動的に資金を積み立てることで、従業員の資産形成を促す制度です。

財形貯蓄制度には、以下の3つの種類があります。

- 勤労者財産形成貯蓄(一般財形貯蓄)

- 勤労者財産形成年金貯蓄(財形年金貯蓄)

- 勤労者財産形成住宅貯蓄(財形住宅貯蓄)

勤労者財産形成貯蓄は、提携している金融機関を通し使途を問わない貯蓄ができる制度です。

貯蓄の方法は定期預金のほか、積立型の生命保険や投資信託、国債などがあります。

どの金融商品で運用できるかは提携する金融機関によって異なるため、事前に確認すると良いでしょう。

勤労者財産形成年金貯蓄は55歳未満の従業員が対象で、5年以上の積立を行い60歳以上の所定の時期から5年以上にわたり年金としての支払いを受ける制度です。

後述する勤労者財産形成住宅貯蓄と合わせて、元利合計550万円から発生する利子等が非課税になります。

勤労者財産形成住宅貯蓄は55歳未満の従業員が対象で、5年以上の積立を行う制度です。

資金の使い道は、住宅の建築や購入、リフォームに限られます。勤労者財産形成年金貯蓄と合わせて、元利合計550万円から発生する利子等が非課税になります。

積立式定期預金

積立式定期預金は、普通預金からの自動振替により毎月決まった日に一定額を積み立てる預金です。自動振替でなく、随時入金による積立もできます。

積立式定期預金の金利は、都市銀行で0.002%など高いとはいえません。

一方で元本保証がありいつでも解約して現金化できることから、使い道の決まっている資金の運用に向いている方法だといえるでしょう。

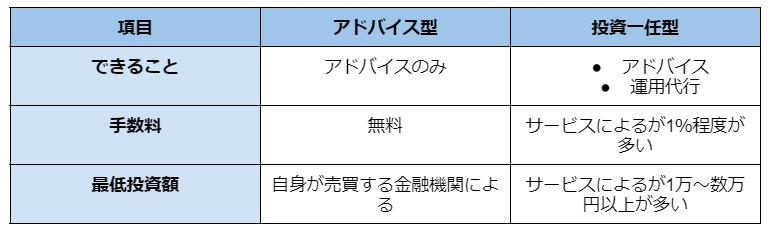

ロボアドバイザー

ロボアドバイザーとは、AI(人工知能)を活用して投資診断や投資のアドバイス、運用の代行を行うサービスです。

有料のサービスだけでなく、銀行や証券会社がホームページ上で無料で提供しているものもあります。

ロボアドバイザーには、アドバイス型と投資一任型の2種類があります。

それぞれの違いを、以下で確認しましょう。

アドバイス型は、投資家の投資経験や資産状況、リスク許容度などをもとに、投資のアドバイスを行ってくれるサービスです。

利用料は無料で、アドバイスをもとにした実際の売買は投資家自身で行います。

投資一任型は、アドバイスだけでなく運用まで行ってくれるサービスです。

サービスによっては運用開始後のリバランス(資産の再配分)や税金の最適化といったメンテナンスも行ってくれるため、投資初心者や投資にかける時間が取れない方も利用しやすいといえるでしょう。

貯蓄型保険

貯蓄型保険とは、保障により万が一に備えながら貯蓄もできる保険です。

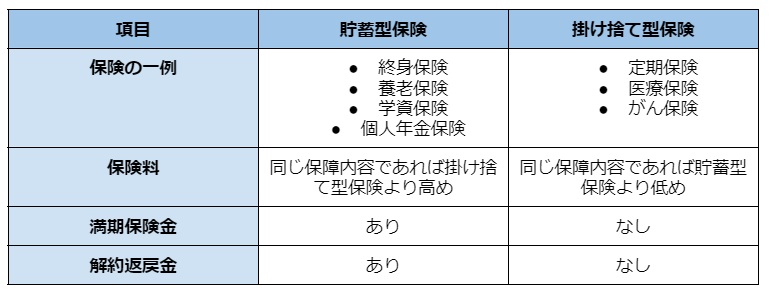

掛け捨て型保険とは異なり満期時の満期保険金や、途中解約時の解約返戻金を受け取れます。

貯蓄型保険と掛け捨て型保険の違いを、以下で確認しましょう。

貯蓄型保険は、教育費や老後資金など使途が決まっているお金の運用に適した保険です。

満期前に解約した場合は解約返戻金を受け取れますが、解約のタイミングによっては支払った保険料よりも金額が少なくなる点には注意しましょう。

貯蓄型保険を契約するにあたっては保険期間を確認し、満期まで運用できる資金を用意することが肝心です。

まとめ

30代は収入が増える方が多い一方、ライフイベントの発生による出費が増える年代でもあります。

老後資金の貯蓄を始めるのであれば家計の把握と見直しを行い、結婚費用や教育費、住宅購入費などとは別に、長期で運用できる資金を用意することが重要です。

老後資金の形成を成功させるには、先取り貯金や金融商品による資産運用を活用しましょう。

資金効率がいい運用を目指すのであれば、税制優遇を受けられる新NISAやiDeCoが有力な選択肢となります。

株式や投資信託で資産運用を行う新NISAやiDeCoは、価格の値動きによっては投資した資産の価値が減少する可能性があります。

積立式定期預金や貯蓄型保険などと組み合わせることで、リスク許容度や目的に合った運用および資産形成を目指しましょう。