この記事を書いた人

船橋寛之(ふなばしひろゆき)

1984年生まれ。

ドイツ育ちの不動産投資家。

不動産投資歴16年。

立教大学 経済学部卒。

リーマンショックの時に新卒で区分マンションを購入し、東京23区を中心に最大6棟55部屋を所有。

大和証券、大和総研に11年間勤務後、不動産コンサルタントとして独立。

現在は年間20億円以上の「非公開物件」仲介を行う。強みは「物件情報力」で、経験を活かしてセミナー講師や執筆活動にも携わる。

私生活では子供3人を育てる「ほぼ主夫」。

| 水面下で取引される 「非公開物件情報」はこちら (メルアド登録のみ) |

老後の資産作りを考えているものの、いくら貯めればよいかわからず思うように資産形成が進まない方もいるでしょう。

この記事では老後に必要な資金の内訳と計算方法および老後資金の貯め方、老後に備えた資産運用の方法を解説します。

老後資金を準備したいと考えている方は、ぜひ参考にしてください。

Contents

老後資金はいくら必要?

老後に向けた資産形成をスタートさせるには、老後資金がどのくらい必要かを確認し、貯蓄の目標額を決める必要があります。

老後に必要な資金額を知るには、平均寿命と家計における毎月の赤字額を押さえておくことが重要です。

厚生労働省が発表する「令和4年簡易生命表の概況」によると、2022年における平均寿命は男性が81.05歳、女性が87.09歳です。

年金の受取が原則65歳からであることを考えると、20~30年は年金と貯蓄の取り崩しにより生活をしなければならないと考えられます。

日本人は長生きだよ!

また、金融庁・金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」によると、高齢夫婦無職世帯では毎月約5万5,000円の赤字が発生しているとの結果が出ています。

毎月の不足分を貯蓄から賄うとすると、1,320万円(5万5,000円×12ヵ月×20年)~1,980万円(5万5,000円×12ヵ月×30年)の資金が必要になると考えられるでしょう。

参考:金融庁・金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

必要な老後資金の計算方法と内訳

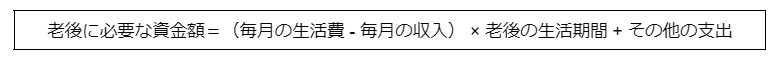

老後資金がいくら必要かは、以下の式で計算します。

老後に必要な貯蓄額は、毎月の生活費や収入などによって異なります。

そのため老後にどのくらいの資金が必要かを知るには、自身が望む生活スタイルや定年退職の年齢などを考慮したうえで試算することが重要です。

ここでは、老後資金の計算に役立つさまざまな支出や収入の平均額を紹介します。老後の必要資金を考えるうえでぜひ参考にしてください。

毎月の生活費

総務省統計局が発表する「家計調査年報(家計収支編)2022年(令和4年)結果の概要」によると、高齢世帯における月額消費支出は以下のとおりです。

- 65歳以上の夫婦のみの無職世帯:23万7,000円

- 単身無職世帯 :14万3,000円

65歳の夫婦2人での消費支出額は月額およそ24万円、単身世帯の場合は約14万円との結果が出ています。

ここで気を付けたいのは、消費支出に含まれるのは一般的に生活費と呼ばれる最低限の生活に必要な費用のみである点です。消費支出の一例には、以下があげられます。

- 食費

- 住居費

- 水道光熱費

- 被服費

- 保健医療費

- 交通通信費

- 教育費

- 教養娯楽費

上記のほかレジャーや旅行、子どもや孫への援助などを希望する場合には支出額はさらに大きくなります。

またケガや病気、自然災害など不測の事態が発生した場合も、まとまった資金が必要になることは押さえておきましょう。

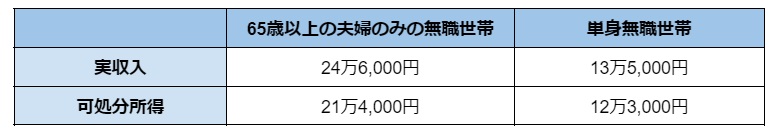

毎月の収入

総務省統計局が発表する「家計調査年報(家計収支編)2022年(令和4年)結果の概要」によると、高齢世帯における毎月の実収入は以下のとおりです。

高齢世帯における収入源は、国民年金や老齢厚生年金などが占めているようです。

実収入は一般的に税込み収入といわれるもので、世帯員全員の現金収入を合計して算出します。

可処分所得とは実収入から税金や社会保険料などを差し引いたもので、一般的な手取り収入です。

可処分所得から先述の消費支出を差し引いた金額がマイナスであれば赤字、プラスであれば黒字と考えられます。

参考:総務省統計局「家計調査年報(家計収支編)2022年(令和4年)結果の概要」

その他の支出

その他の支出とは、生活費以外に必要な資金です。

想定されるその他の支出は年代によって異なりますが、60代で資金が必要となる主なライフイベントには以下があります。

- 介護

- 通院や入院

- 自宅のリフォーム

- 終活(墓の購入や葬儀代の準備など)

ここでは平均的な介護費用および入院費用、リフォーム費用、終活費用を紹介します。老後資金を準備する際の参考にしてください。

【介護費用】

生命保険文化センターが発表する「2021(令和3)年度 生命保険に関する全国実態調査」によると、住宅のリフォームや介護用ベッドの購入といった一時費用の平均額は74万円です。

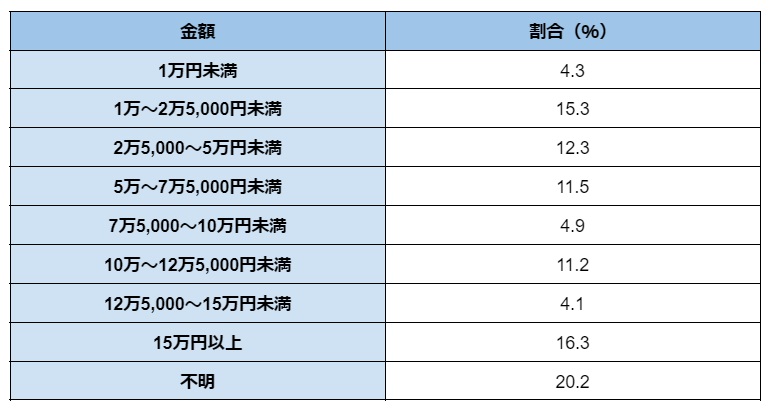

費用ごとに占める割合は、以下のとおりです。

介護の一時費用における出費は、50%以上の人が50万円以下で収まっているとの結果が出ています。

また同調査によると、月々の介護費用の平均額は8万3,000円です。費用ごとに占める割合は、以下のとおりです。

毎月の介護費用は、1万~2万5,000円未満と15万円以上が同じくらいの割合を占めています。

介護費用は、利用する方によって負担額に大きな差があるようです。

参考:生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」

【入院費用】

生命保険文化センターが発表する「2022(令和4)年度 生活保障に関する調査」によると、入院時の自己負担費用の平均は19万8,000円です。

自己負担費用の分布は、以下のとおりです。

入院時の自己負担費用は、10~20万円未満が最も多く33.7%です。

次に多いのは5~10万円未満の26.5%となっており、入院をした方の60%以上が20万円以内の自己負担金額で収まっています。

また、入院経験がある方の直近の平均入院日数は17.7 日で、高齢になるほど日数が長引く傾向があります。

入院日数が延びた場合、入院費用がかさむかもしれません。高齢世帯での入院費用は、平均額よりも余裕を持って準備すると安心です。

健康でいて自分で生活できることが何よりの節約になりそうだね~

参考:生命保険文化センター「2022(令和4)年度 生活保障に関する調査」

【リフォーム費用】

マイホームを所有している場合、リフォームが必要になる場合があります。

60代で考えられるリフォームの主な理由としては、以下があげられます。

- 経年劣化の補修

- 子どもの独立などによる間取りの変更

- バリアフリー化

マイホームに居住している期間によっては、傷んだ箇所の補修や改修が必要です。

また、子どもの独立などにより、夫婦2人での生活に適した間取りへの変更を行う場合もあるでしょう。

マイホームを終の棲家と考えているのであれば、将来に向けてバリアフリー工事をする必要もあります。

リフォームにかかる費用は、工事の規模や施工業者によって差があるため一概にはいえませんが、100万~数百万円の資金が必要なケースもあります。

マイホームに長く住むことを考えているのであれば、リフォーム費用も用意しておきましょう。

【葬儀費用・墓購入費用】

葬儀費用や墓購入費用も、元気なうちからしっかりと準備しておきたい費用のひとつです。

鎌倉新書が発表する「【葬儀】第5回お葬式に関する全国調査(2022年)コロナ禍の葬儀に大きな変化」によると、葬儀費用の平均額は過去最安の110万7,000円でした。

平均額が下がった要因としては、コロナ禍による家族葬の増加が考えられます。

一般葬を希望するのであれば、費用はさらに上がる可能性があるでしょう。

また株式会社鳳友産業によると墓の購入費用の相場は200万円強ですが、使用する石の種類や大きさなどによっても金額は変わります。

万が一のときに遺された家族が困ることがないよう、元気なうちに墓を選び資金を用意しておくことが肝心です。

参考:鎌倉新書「【葬儀】第5回お葬式に関する全国調査(2022年)コロナ禍の葬儀に大きな変化」

【夫婦・単身者】必要な老後資金をシミュレーション

ここでは、前項で紹介したデータや計算方法をもとに、夫婦または単身者が必要な老後資金をシミュレーションします。

老後に向けた資金計画を立てる際の参考にしてください。

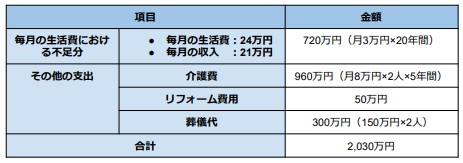

夫婦が必要な老後資金

65歳以上の夫婦高齢者無職世帯が老後20年間に必要な資金額のシミュレーションは、以下のとおりです。

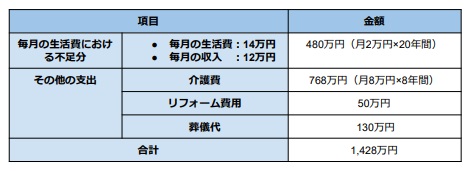

単身者が必要な老後資金

65歳以上の単身高齢者無職世帯が老後20年間に必要な資金額のシミュレーションは、以下のとおりです。

【年代別】老後資金の貯め方

ここまで解説してきたとおり、安心した老後をすごすためには2,000万円前後の資金が必要とされます。

それだけ大きな資金を用意するためには、早いうちから貯蓄をスタートすることが肝心です。

老後資金をどのように貯蓄すればよいかは、年代によっても変わります。

ここでは、20~30代、40~50代、60代のそれぞれで押さえておきたい老後資金の貯め方を解説します。

【20~30代】老後資金の貯め方

20~30代における老後資金の貯め方のポイントは、以下の2点です。

- 無理なく継続できる金額で資産形成を始める

- 将来のライフイベントへの貯蓄も行う

20~30代のうちは、年齢によっては収入がそれほど多くない場合もあります。老後資金を貯めるなら、無理なく続けられる金額でスタートしましょう。

また、20代や30代は結婚や子どもの誕生、マイホームの購入といったライフイベントが発生する年代でもあります。

イベントによっては、数十万〜数百万円の資金が必要です。20代30代は老後資金の貯蓄と併せて、将来のライフイベントに向けた貯金も行いましょう。

【40~50代】老後資金の貯め方

40~50代における老後資金の貯め方のポイントは、以下の2点です。

- 収入と支出、貯蓄のバランスを保つ

- 必要資金や出費を確認し逆算して計画的に貯蓄を行う

40~50代はキャリアが上がり収入が増える方が多い一方で、子どもの教育費や住宅ローンの返済、親の介護費用といった出費がかさむ年代でもあります。

老後資金を貯めるにあたっては、収入と支出、貯蓄のバランスを保てる無理のない金額を設定しましょう。

老後に向けた資産形成では、運用方法によっては長期で資金を拘束されることもあります。

その場合、すぐに現金化ができないか、できたとしても資産が減るかもしれません。

何かと出費が多い40~50代における老後の資産形成では、すぐに現金化できる資金を手元に残したうえで老後資金の貯蓄額を決めることが肝心です。

30代、40代は鍵を握りそうだね。

【60代】老後資金の貯め方

60代における老後資金の貯め方のポイントは、以下の2点です。

- 投資信託などで資産形成をする

- 運用商品はリスクをふまえながら慎重に検討する

60代は、定年退職により収入が減る方が多い年代です。

退職金としてまとまった金額を受け取ったときには、資産運用を検討する方もいるかもしれません。

長期で使い道がなく、リスクを許容できる資金があるのであれば、投資信託などの金融商品を活用した資産形成も選択肢となるでしょう。

なお、資産運用は投資する商品によってリスクの大きさが異なります。

収入が下がる60代以降は、リスクを抑えて資産価値を守れる商品選びを心掛けましょう。

老後資金を効率よく貯めるためのポイント

老後資金の貯蓄は目標とする金額が大きく貯蓄期間が長いため、なかなか計画どおりに資産形成が進まない方もいるでしょう。

老後資金を確実に効率よく貯めるには、いくつかのポイントを押さえることが肝心です。

ここでは、老後の資産形成を成功させるために押さえておきたい3つのポイントを解説します。

老後のライフプランを立てる

ポイントの1つ目は、老後のライフプランを立てることです。老後資金がいくら必要かは、将来考えられる支出額を知ることが重要です。

支出額は、自身が思い描くライフプランや老後の生活スタイルによって大きく変わります。

たとえば、旅行や習い事などの趣味を楽しみたい方や、子どもの結婚や孫の誕生を援助したいと考えている方であれば、支出額はおのずと大きくなります。

老後の資金計画を立てるにあたっては、自身が希望する老後生活についてぜひ家族と話し合ってみてください。

そのうえで、ライフプランに沿った支出額を把握しましょう。

老後の収入額を確認する

ポイントの2つ目は、老後の収入額を確認することです。

老後の生活資金の不足を補う年金や退職金の額がわかる方は、一度確認してみてください。

老後資金がいくら必要かは、収入と支出の差額で決まります。

老後もある程度の収入が見込めるのであれば、それほど大きな資金を用意する必要はないかもしれません。

一方、定年退職後の収入が年金のみの場合は、ある程度まとまった金額をあらかじめ準備する必要があります。

老後に想定される支出と期待できる収入を把握し、貯蓄の目標額や貯蓄期間、運用方法などを検討することで、計画的な資産形成を目指しましょう。

資産運用に取り組む

ポイントの3つ目は、資産運用に取り組むことです。

資産運用では、投資した商品の価格変動によって資産の価値が増減します。

そのため元本割れの可能性はありますが、値動きによっては貯金よりも効率よく資産を増やせます。

仮に毎月5万円ずつ30年間にわたり積立をしたとしましょう。0.002%の金利で預金を続けた場合と、年率2%で投信積立をした場合の30年後の資産額は以下のとおりです。

- 預金 :1,800万5,386円

- 投資信託:2,463万6,269円

このように預金は金利が低いため、資産をほとんど増やせません。

一方、投資信託であれば大きく資産が増加する可能性があります。資産を効率的に増やしたいと考えているのであれば、リスクを許容できる範囲内で、余剰資金の一部を資産運用することも検討してみてください。

老後の資金形成におすすめの具体的な資産運用方法は、次項で紹介します。

投資での差が一番広がりやすいね。

老後に備えた資産運用の方法

最後に、老後の資産形成におすすめの資産運用方法を5つ紹介します。

- 財形年金貯蓄

- 個人年金保険

- 新NISA(つみたて投資枠)

- iDeCo

- 不動産投資

どの運用方法を選ぶかによって、リスクとリターンの大きさが異なります。

老後の資産形成を成功させるには、それぞれの概要をしっかりと確認し運用目的やリスク許容度に合った方法を選びましょう。

財形年金貯蓄

財形年金貯蓄は財形貯蓄の一つで、給与や賞与からの天引きにより従業員の資産形成を促す制度です。

財形年金貯蓄を活用すれば強制的に給与からの先取り貯蓄ができるため、計画的な老後資金の積み上げを実現できるでしょう。

財形年金貯蓄は55歳未満の従業員が対象で、5年以上の積立を行い60歳以上の所定の時期から5年以上にわたり年金としての支払いを受けられます。

財形年金貯蓄の特徴は、財形住宅貯蓄と合わせて元利合計550万円から発生する利子等が非課税になる点です。

運用においてコストとなる税金がかからないため、効率のよい資産形成を目指せます。

なお財形年金貯蓄の金利は金融機関によって異なりますが、いずれも1%よりも低い水準となっており、資産を大きく増やすことは難しい商品です。

個人年金保険

個人年金保険は、公的年金に上乗せして準備できる私的年金です。

契約時に定めた年齢まで保険料を支払い、支払った保険料に応じた金額を一括もしくは分割で受け取れます。

公的年金だけでは老後の生活が心もとないと感じる方は、個人年金保険も選択肢となるでしょう。

個人年金保険には契約時に将来の受取額が決定する定額個人年金保険と、運用結果によって将来の受取額が決まる変額個人年金保険の2種類があります。

できるだけリスクを抑えた運用を希望するのであれば、定額個人年金保険がよいでしょう。

リスクをとってより積極的な資産運用をしたいのであれば、変額個人年金保険が選択肢となります。

個人年金保険は、契約内容によって解約返戻金の有無や年金の受給期間などが異なります。

個人年金保険を契約するときは、契約内容をしっかりと確認することが重要です。

新NISA(つみたて投資枠)

新NISAは、将来に向けた資産形成を促すために金融庁が主導する少額投資非課税制度です。

NISA口座を利用すれば、株式や投資信託等への投資から得た売却益や配当金、分配金などの利益にかかる20%の税金が非課税になるため、資金効率がよい運用を目指せます。

新NISAには成長投資枠とつみたて投資枠の2つの区分があります。

それぞれの概要を、以下で確認しましょう。

.jpg)

リスクを抑えて少額ずつ長期での老後の資産形成を目指すのであれば、つみたて投資枠を検討してください。

つみたて投資枠の年間投資枠は120万円のため、毎月10万円(120万円÷12ヵ月)、総額で1,800万円まで投資ができます。

つみたて投資枠で投資の対象となるのは、長期での資産形成に適しているとして金融庁の基準を満たしたファンドです。

具体的には、販売手数料が無料で信託報酬(ランニングコスト)が低く、分配金の支払い頻度が少ない商品が選ばれます。

投資信託での運用をスタートするには、まずは投資するファンドを選ばなければなりません。

投資初心者の中にはファンドが決まらず、運用をスタートできない方もいるでしょう。

つみたて投資枠であれば投資できるファンドがある程度限定されているため、投資経験が少ない方でも運用をスタートしやすいと考えられます。

新NISAを始めるには、証券会社や銀行などの金融機関での口座開設が必要です。

投資できるファンドや積立頻度、最低積立金額は金融機関によって決まっています。口座開設前にいくつかの金融機関を比較検討し、投資方針や投資スタイルに合った金融機関を選びましょう。

iDeCo

iDeCo(イデコ)とは契約者自身が拠出した掛金を、定期預金や投資信託等で運用する個人型確定拠出年金制度です。

加入できるのは原則として20歳以上65歳未満のすべての方で、60歳以降に老齢給付金の受取がスタートします。

iDeCoの特徴は拠出時および運用時、受取時にそれぞれ税制優遇を受けられる点です。税金を抑えられることで、資金効率のよい資産運用を目指せます。

iDeCoで拠出できる金額は、国民年金における加入区分によって変わります。

月額1万2,000円~6万8,000円の上限があるため、あらかじめ確認してください。

また、申込を行う金融機関によって投資できる商品や手数料が異なるため、いくつかの金融機関を比較検討したうえで運用をスタートしましょう。

なおiDeCoは原則として、60歳までは拠出した資金の引き出しができません。

iDeCoで資産運用するのであれば、長期で使い道がない資金を用意することが肝心です。

参考:iDeCoの特徴|iDeCoってなに?|iDeCo(イデコ・個人型確定拠出年金)【公式】

不動産投資

不動産投資とは、マンションや戸建てを購入し貸し出すことで、賃貸料を得る運用方法です。

投資をするにはある程度まとまった資金が必要ですが、入居者がいる限り定期的な賃貸収入を得られることに加え、不動産投資ローン返済後は物件自体を資産として保有できるといった魅力があります。

不動産投資を成功させるポイントは、大きな価格の値下がりや空室の発生が少ない物件を選ぶことです。

そのためには、不動産投資に関する知識を持っておく必要があります。不動産投資を検討するのであれば、あらかじめ情報収集などを行い知識を持っておくことが肝心です。

【21日間で学べる不動産投資メルマガ!】

メールアドレスだけで登録完了!

21日間、毎日夕方配信!

不動産投資初心者の方、検討中の方は必読!

不動産業者と対等に会話ができる知識が身に付きます。

登録はこちら

↓ ↓ ↓ ↓

まとめ

老後生活では最低限の生活費はもちろん、入院や介護、リフォームなどまとまった資金が必要になるケースがあります。

具体的にどのくらいの資金が必要かは希望するライフスタイルによって異なりますが、夫婦2人の老後生活では2,000万円以上の老後資金を用意したいところです。

老後資金を計画的に貯めるには、将来想定されるライフイベントや老後の収入を確認し、貯蓄の目標や貯蓄期間を設定することが肝心です。

資産を増やしたいと考えているのであれば、貯金だけでなく資産の一部を新NISAやiDeCoで運用してもよいでしょう。

20代や30代など若い年代から無理のない金額で貯蓄をスタートし、安心した老後生活を迎えられる資産形成を目指してください。