この記事を書いた人

船橋寛之(ふなばしひろゆき)

1984年生まれ。

ドイツ育ちの不動産投資家。

不動産投資歴16年。

立教大学 経済学部卒。

リーマンショックの時に新卒で区分マンションを購入し、東京23区を中心に最大6棟55部屋を所有。

大和証券、大和総研に11年間勤務後、不動産コンサルタントとして独立。

現在は年間20億円以上の「非公開物件」仲介を行う。強みは「物件情報力」で、経験を活かしてセミナー講師や執筆活動にも携わる。

私生活では子供3人を育てる「ほぼ主夫」。

| 水面下で取引される 「非公開物件情報」はこちら (メルアド登録のみ) |

不動産投資における経費計上は、所得税の納税額に影響を与える重要なポイントです。

確定申告時に経費をもれなく計上することで不動産所得を圧縮できます。

不動産投資における経費は幅広いため、経費計上できる項目・できない項目を把握しておく必要があります。

計上できる経費を見落とさないようチェックしておきましょう。

不動産投資における経費とは

不動産投資における経費とは、家賃収入を得るために支払った費用のことです。

経費としてみなされるかどうかは、「不動産投資事業のために必要な出費かどうか」が基準となります。

不動産投資で得られた収益には所得税が課税されます。

課税対象となるのは、家賃収入や礼金、更新料などを含めた総収入金額から必要経費を差し引いた「不動産所得」です。

- 不動産所得=総収入金額−必要経費

余分な税金を課税されないためには「発生した経費をもれなく計上する」ことが必要です。

納める所得税額は、経費として計上した金額によって変わってきます。

そのため、経費計上は不動産投資の収益を最大化するために重要なポイントとなります。

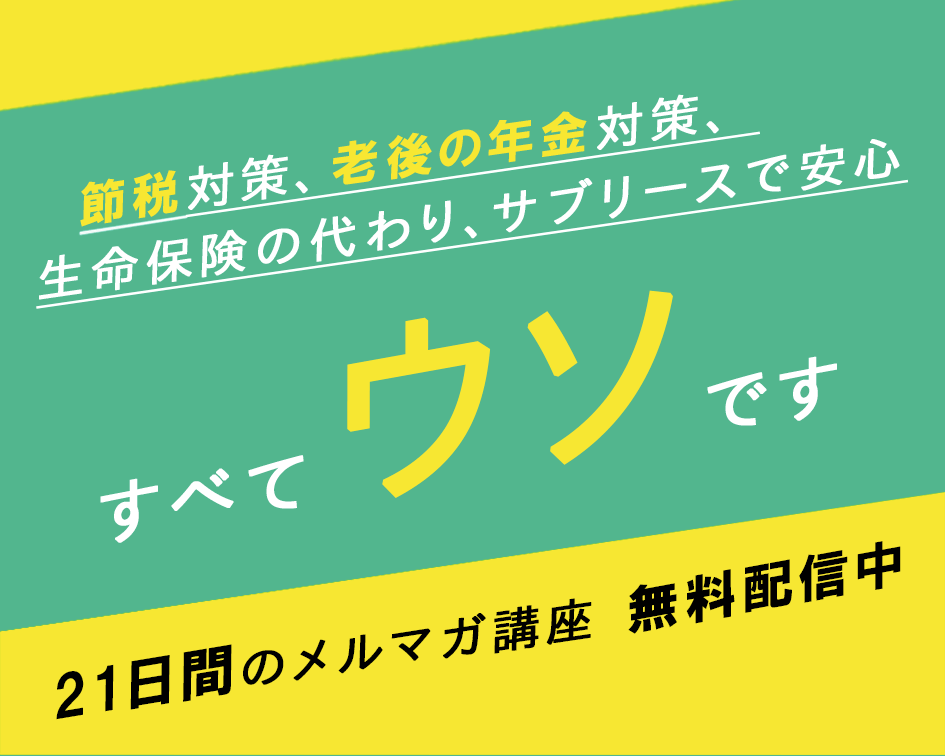

【21日間で学べる不動産投資メルマガ!】

メールアドレスだけで登録完了!

21日間、毎日夕方配信!

不動産投資初心者の方、検討中の方は必読!

不動産業者と対等に会話ができる知識が身に付きます。

登録はこちら

↓ ↓ ↓ ↓

たとえば、普段生活している住居で不動産投資に関わる業務をしている場合、住居の家賃や電気代の一部を不動産投資事業の経費として計上が可能です。

このように、プライベートと事業の両方で使用するものを、事業のために使用した時間や頻度などから適切な割合だけ経費計上することを「家事按分」といいます。

家事按分できる経費は見落としてしまいがちです。

しかし、忘れずに経費計上することで手元に残る利益を増やせます。

不動産投資に関わる経費は多岐にわたります。経費にできるものをしっかり頭に入れておきましょう。

不動産投資で必要経費として認められる項目

それでは、不動産投資で必要経費として計上可能な項目をみていきましょう。

- ローンの利息

- 不動産投資に関する税金

- 火災保険や地震保険の保険料

- 建物の管理費

- 建物の修繕費

- 建物の管理委託料

- 建物の減価償却費

- 自動車に関する費用

- 入居者募集に関する費用

- 税理士や司法書士、弁護士への報酬

- 不動産投資に関する通信費

- 不動産投資に関する情報収集費

- 不動産投資の関係者との交際費

- 不動産投資を目的とした旅費や交通費

家賃収入を得るために発生した支出であれば必要経費として認められます。

ただし、節税が狙えるからといってやみくもに出費を増やしてしまうのは、キャッシュフローを悪化させてしまう結果に。

経費として出費した金額分だけ節税できるわけではないため、ただの無駄遣いとならないように注意が必要です。

項目ごとに詳しい内容を確認していきましょう。

ローンの利息

投資物件を購入する際にローンを利用した場合、返済金額のうち利息の部分のみ経費計上ができます。

毎月のローン返済額は、「元金返済額」と「元金にかかる利息」に分けられます。

毎月のローン返済額が10万円であり、元金返済額が7万円、利息分が3万円だとすると、利息分の3万円のみが経費として計上可能です。

物件を購入してローンを組んだ年には、ローンの申し込みにかかった手数料も経費にできます。

ただし、不動産所得がマイナスの年は注意が必要です。

黒字の場合は、建物と土地両方あわせたローンの利息を経費計上できますが、赤字の場合、土地部分の利息は経費計上できません。

元本と利息の内訳を調べるには、金融機関から年末に届くローン返済の明細書を確認しましょう。

不動産投資に関する税金

不動産投資をするうえで支払わなければならない税金は、経費として認められます。

不動産投資に関する税金は以下のようなものが挙げられます。

- 固定資産税

- 都市計画税

- 不動産取得税

- 印紙税

- 登録免許税

固定資産税は、毎年1月1日時点での土地や家屋などの所有者に課税され、土地を所有する限り毎年納付しなければならない税金です。

所有する不動産が市街化区域内であれば、都市計画税もあわせて納付が必要です。

不動産を取得した年には、取得時に支払った不動産取得税や印紙税、登録免許税も忘れずに経費計上しましょう。

火災保険や地震保険の保険料

投資物件にかけた火災保険や地震保険の保険料も経費になります。

不動産投資ローンを組む場合、火災保険への加入が必須です。

火災保険は10年分の保険料を初回に一括で支払うケースも多いですが、初年度に全額計上せずに1年ごとに保険料を分割して計上します。

その年に保険料を支払っていなくても経費計上できるため、忘れないように注意しましょう。

地震保険への加入は任意ですが、火災保険とあわせて加入するのが一般的です。

地震保険は1年更新が主流となっています。

ほかにも、入居者の孤独死によって生じる金銭的損失を補償する孤独死保険は、オーナーが保険料を負担するタイプであれば経費として認められます。

建物の管理費

不動産投資における経費には、建物の管理費も含まれます。

管理費は、共用スペースの清掃や設備を維持するための保守管理などにかかる費用です。

自主管理せずに管理会社に建物管理を委託している場合は、管理委託料に建物の管理費が含まれているでしょう。

分譲マンションを区分所有している場合は、マンションの管理組合に加入して管理費を納めます。

また、エレベーターの保守点検など管理会社をとおさずに費用を支払うケースもあるため、漏れのないように明細を保管しておきましょう。

建物の修繕費

建物や部屋内の修繕費も経費になります。

修繕費は、壊れた設備の修理・交換、原状回復のためのリフォーム費用、定期的なメンテナンスにかかる費用です。

修繕費の例は以下のようなものがあります。

- 壁紙の張り替え費用

- 退去後の部屋のクリーニング代

- 給湯器やエアコンの定期的な交換費用

マンションの管理組合に支払う修繕積立費も修繕費に含まれます。

ただし、修繕や交換により建物の資産価値が高まる場合は、修繕費ではなく「資本的支出」として計上しなければなりません。

資本的支出は、耐用年数に応じて減価償却する必要があります。

たとえば、建物を維持するための外壁塗装は「修繕費」です。

同じ外壁塗装でも、今までの塗装よりもグレードアップさせたりデザイン性を高めたりした場合は、建物の価値や機能が高まったと考えられます。

その場合、経費として一括計上せずに「資本的支出」として減価償却の処理をしなければなりません。

修繕費か資本的支出かを判断するには、「20万円に満たない」、もしくは「一般的に3年以内の周期で行われる」などのいくつかの基準が設けられています。

基本的には、維持管理や原状回復のための出費は修繕費、修繕により建物の価値や使用可能期間が向上する場合は資本的支出と考えます。

建物の管理委託料

投資物件の管理を管理会社に委託している場合、管理委託料を経費に計上します。

賃貸経営には、入居者募集や契約業務、建物の清掃・管理など、幅広い管理業務が発生します。そのため、管理会社に物件管理を任せているオーナーも多いでしょう。

管理委託料は一般的には家賃の5%程度です。

管理会社が発行する管理委託料の明細書を保管しておきましょう。

建物の減価償却費

不動産投資に関わる経費のなかで、節税ポイントとなり得るのが建物の減価償却費です。

減価償却費は実際には支出をしていない経費であるにもかかわらず、不動産所得を減らす効果があります。

減価償却は、高価で長期間にわたり使用できる資産を、一定の期間にわたり分割して費用計上する会計処理です。

時間の経過とともに価値が減少する建物や設備などが減価償却の対象で、土地は減価償却されません。

建物の減価償却費は、以下の式で計算します。

- 減価償却費=建物の取得価格÷減価償却期間

減価償却期間は、法定耐用年数と築年数をもとに算出されます。

建物の法定耐用年数は建物の構造により定められています。

- 鉄骨鉄筋コンクリート造、鉄筋コンクリート造:47年

- 鉄骨造:34年

- 軽量鉄骨造:19年

- 木造:22年

新築の場合は法定耐用年数がそのまま減価償却期間となります。

また、減価償却費が高い物件により不動産所得を赤字にすることで節税を狙う方法がありますが、年収が約1,200万円未満であれば所得税の税率が低いためメリットは少なくなります。

その場合、節税にこだわるよりも収益性を高めることを重視するほうが利益を得られるでしょう。

自動車に関する費用

不動産投資事業に関わる移動で自動車を使う機会がある場合は、自動車に関する以下のような費用も経費に計上できます。

- 車両の購入代金

- 車検や点検にかかる費用

- 自動車保険料

- 自動車税

プライベートで使っている自家用車を事業でも使用する場合は家事按分します。

所有する物件までの行き来、不動産管理業者との打ち合わせや物件の下見のための移動など、事業用途での移動距離や使用時間をカウントし、適切な按分割合を算出しましょう。

また、事業のための移動中に起こったトラブルによるレッカー代金も経費になります。

ただし、交通違反による反則金は経費として認められません。

入居者募集に関する費用

入居者を募集するためにかかった費用も経費になります。

空室が発生した場合、不動産仲介会社をとおして新しい入居者を募集するのが一般的です。

入居者が決まった際の仲介手数料や、積極的に広告活動してもらうための広告宣伝費などが経費計上できます。

入居者募集や集客を管理会社に任せている場合は、管理会社から広告宣伝費の提案があるかもしれません。

広告宣伝費の支払いは任意ですが、積極的に入居付けしてもらうためには有効な手段です。

税理士や司法書士、弁護士への報酬

不動産投資事業に関する業務を専門家に依頼した場合、支払った報酬を経費として計上できます。具体的には以下のような例が挙げられます。

- 確定申告の書類作成を税理士に依頼

- 不動産の名義変更を司法書士に依頼

- 家賃滞納など入居者とのトラブル解決を弁護士に依頼

賃貸経営をスムーズに進めていくには、適切なタイミングで専門家の力を借りることが大切です。

不動産投資に関する通信費

インターネットやスマホは、不動産投資事業を行ううえで必要不可欠なツールです。

プライベートと共用しているデバイスは見落としやすい項目です。

家事按分してしっかり経費に計上しましょう。

- スマホやパソコンの購入代金

- 携帯電話の使用料

- インターネット回線料金

- 不動産投資に関わるアプリやソフトの購入代金

不動産会社や管理会社との連絡、不動産情報の収集、賃貸経営の勉強など、事業での使用頻度を確認して適切な按分割合を出しましょう。

不動産投資に関する情報収集費

不動産投資に関する情報を入手するための出費も経費に組み入れられます。

- 書籍代

- 不動産業界の新聞代

- 勉強会、セミナー代

- コンサルティング代

情報収集にかかる費用は、「不動産投資をするために必要」とみなされるものでないと経費に計上できません。

また、不動産関連の資格取得のための参考書や学費などは経費として認められないため注意が必要です。

不動産投資の関係者との交際費

不動産投資事業に関係する人との交際費も経費になります。

賃貸経営するにあたり、不動産会社や管理会社の担当者、不動産の取引相手などと接する機会があるでしょう。

そのような人たちと打ち合わせするための飲食代や手土産代、慶弔費などが交際費として経費計上できます。

不動産投資セミナーのあとの懇親会も経費になります。

一方で、家族や友人といった事業とは関係のない人物との飲食代や娯楽費は経費に認められません。

また、入居を促すために生活雑貨や商品券などを入居者にプレゼントする場合も、交際費として経費にできます。

不動産投資を目的とした旅費や交通費

不動産投資に関わる移動であれば、旅費や交通費も経費計上が可能です。

遠方にある物件を下見に行く、契約や交渉のために不動産会社を訪問する、不動産投資の勉強会に参加するなどの目的が挙げられます。

移動に使った交通機関の運賃、マイカー移動のガソリン代や高速道路料金、宿泊費、駐車場代などが経費になります。

帰省や旅行などプライベートを兼ねた移動であっても、不動産投資に関わる目的を記録として提示できれば、経費として計上可能です。

見学した物件の資料、見学時の写真、訪問した不動産会社の名刺などを残しておきましょう。

また、事業に関係のない交通費や宿泊費は経費にできません。

事業のために費やした時間とプライベートの時間を明確に示すために、日程表を作成しておくと安心です。

領収書が出ない公共交通機関については、訪問先や運賃などを記載した明細書を作り記録しておきましょう。

不動産投資で必要経費として認められない項目

不動産投資事業で経費にできる費用は広範囲にわたります。

一方で、必要経費として認められない項目には注意が必要です。

たとえば、不動産投資のために不動産関連の資格を取得しようとしても、その勉強代は経費に計上できないのです。

誤った経費を計上してしまうと、修正申告の手間やペナルティが課される恐れがあります。

注意が必要な項目をしっかりチェックしていきましょう。

資格取得に要する費用

意外ですが、不動産投資に役立つような「宅地建物取引士」や「賃貸不動産経営管理士」であっても、資格取得のためにかかった費用は経費計上できません。

不動産投資事業に重宝する資格はさまざまありますが、賃貸経営を行うのに必要不可欠な資格ではありません。

個人の自己研鑽のための資格取得と判断されます。そのため、資格取得のための参考書代や授業料などは、事業の必要経費にはできないのです。

不動産投資に関係ない税金

不動産投資事業に関係のない税金は経費になりません。

所得税や住民税は個人に課せられる税金です。

事業の有無にかかわらず国民全員が納税しなければなりません。

また、法人税は法人に課せられた納税義務です。

不動産投資に必要な固定資産税や不動産取得税とは違い、事業内容にかかわらず納めなければならない税金であるため、経費には含められません。

フィットネスジムなどの会費

不動産投資事業を一人で営んでいる場合、フィットネスジム会費は経費として計上できません。

フィットネスジムの会費は、福利厚生として経費に計上できるイメージがあります。

しかし、福利厚生は従業員に対して提供するサービスです。自分のみで事業をしている場合は、福利厚生の概念がないため経費にできません。

プライベートでの旅行費用や飲食代なども同様です。

ただし、家族以外の従業員がいる場合は、フィットネスジム会費を福利厚生費として経費に計上できる場合もあります。

ーツ代や時計、鞄などの購入費用

不動産オーナーの身だしなみとして着用するスーツ代も経費として認められません。

不動産投資に関わる場ではスーツを身に着ける機会も多いため、事業に必要な費用とみなされそうなものです。

しかし、基本的にはスーツや腕時計、鞄などの服飾品は、事業の有無にかかわらず誰もが必要とするものであり、事業の経費としては認められないと考えられています。

また、経費計上するためには、スーツが業務上必要であると合理的に説明する必要もあります。

さらに、プライベートでは使用していないと明らかにする必要もあるため、事業のための服飾費を経費に計上するのは難しいでしょう。

まとめ

不動産投資では、必要経費をもれなく計上することが大切です。

経費の計上により不動産所得を圧縮し所得税を節税できるためです。

経費として認められる費用は多岐にわたります。

プライベートと兼用している項目でも、適切に按分することで経費計上が可能です。

一方で、経費として認められない項目を計上してしまうとペナルティが発生する恐れもあります。

事業に必要な支出かどうかを基準に、見落としなく必要経費を計上しましょう。