不動産投資では、想像よりも多くの各種費用がかかります。

特に、購入時は、ある程度諸経費を支払える現金が必要になります。

ここでは、購入時の諸経費、保有時の費用、売却時の費用について触れたいと思います。

今持っている物件がいくらで売れそうなのか気になる!

という方は以下から査定をしてみてください。

Contents

購入時の費用

結論

ザックリですが、物件価格の7%~8%が諸費用でかかります。

積み上げていくと相当な額になります。

例えば、2,000万円の物件を購入する場合は、140万円~160万円ほどが現金で必要になるということなのです。

それでは内訳をみていきましょう。

不動産仲介手数料

購入時の最も大きな費用になります。

不動産の売買代金により仲介手数料の上限は、以下のように定められています。

・200万以下 = 5%+消費税

・200万超~400万 = 4%+消費税

・400万超 = 3%+6万円+消費税

※2016年5月現在

2,000万の物件を購入する場合の仲介手数料は、2,000万×3%+6万=66万に対して消費税8%を加えた71.28万となります。

想像以上に大きい金額だと思います。

登録免許税

所有権移転登記を行う際の費用となり、各物件ごとに異なります。

司法書士報酬

所有権移転登記を行う際、司法書士に支払う報酬となります。

この報酬は自由化されているため、同じ物件でも司法書士により報酬額に差があります。

複数の司法書士から見積もりを取って比較してもいいかもしれません。

銀行とセットになっているような司法書士は、報酬が高い傾向があるため、お勧めしません。

銀行によっては、指定の司法書士以外不可になっているので、確認してみましょう。

印紙税

売買契約書に貼付する印紙代です。

物件の売買価格により印紙代は異なります。

詳細は「印紙税・収入印紙」を参考にしてみてください。

不動産取得税

不動産を取得した際にかかる税金です。

この税金は所有権が移転してからもすぐに請求されることはなく、数か月後に請求されることが多いです。

計算方法については、「不動産取得税はどう計算するか?」を参考にしてみてください。

自己資金ギリギリで不動産を購入している場合は要注意です。

1棟物件になると、不動産取得税の金額もそれなりに高額になります。

建物消費税

売買価格が消費税込みになっているのか、なっていないのか、非常に重要な確認のポイントになります。

不動産は金額が大きいため、消費税の金額も相当に高くなります。

売主が法人の場合は、予め消費税については確認してください。

一般的に消費税は、販売価格に含まれているため、販売価格以上のお金を支払う必要はありません。

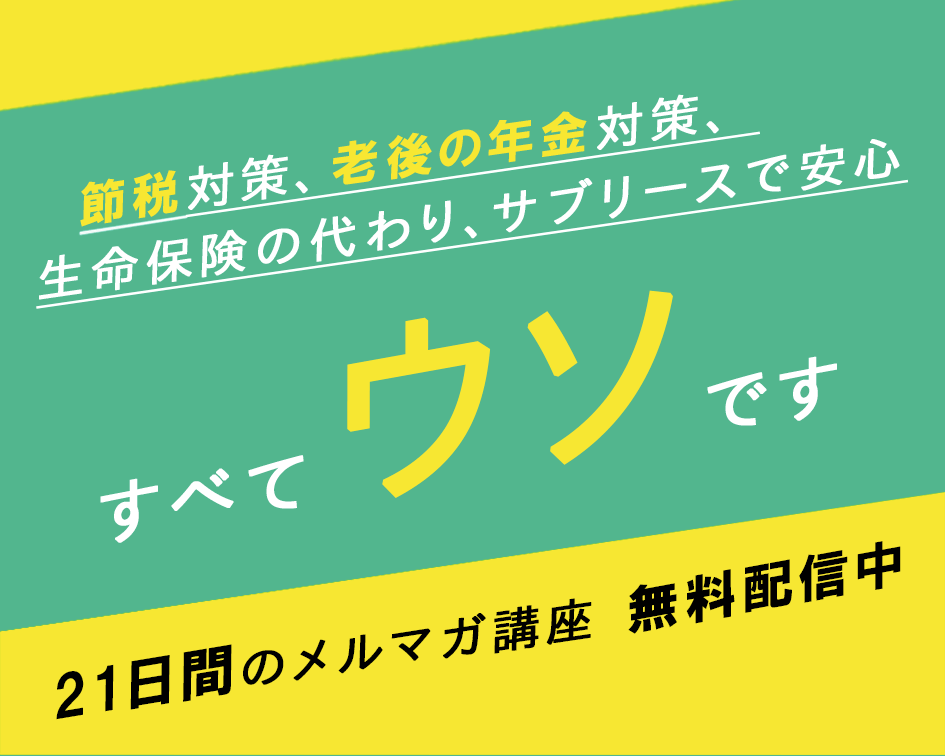

消費税増税前に不動産を買いましょう!

というのは不動産業者の謳い文句に過ぎず、原則消費税は販売価格に含まれています(なので増税前も増税後も物件価格に変化はない)。

ローン事務手数料

ローンを使って物件を購入する場合は、金融機関に支払うローン事務手数料(名目は各社異なる)を支払う必要があります。

これは仕方ない手数料です。

融資を受ける以上、必ずかかります。

結構色々とかかるんだね・・・

保有時の費用

不動産保有時の費用は、基本的に経費として計上できる費用となります。

不動産所得は「家賃-経費」であるため、経費は確実に計上してください。

経費の計上を怠ると、支払う税金が高くなります。

管理費・修繕積立金

区分マンションなどでは、管理費と修繕積立金がマンション単位で定められています。

これは、毎月オーナーが支払うべき費用でです。

1棟物件の場合は、修繕を行ったタイミングで経費計上できます。

固定資産税・都市計画税

1月1日時点で不動産を保有している人に対して請求がくる税金です。

購入時は、決済のタイミングで売主と買主でこれを清算します。

賃貸管理手数料

賃貸管理会社に支払う手数料です。

一般的には家賃を振り込んでもらう際に、当手数料を差し引いて振り込みが行われます。

家賃に対して4%~5%が目安です。

借入利息

ローンを活用している場合、金融機関に金利を支払います。

金融機関から交付される「返済明細表」に支払利息と元金に対する比率が記載されており、支払い利息部分が経費となります。

ローンの元金部分は、経費にはなりません。

保険

火災保険や地震保険などが該当します。

不動産投資を行う上での保険は経費となります。

保険は、支払った金額を一括で経費計上するのではなく、期間で按分します。

例えば、火災保険5年で10万円だったとします。

すると、1年当たり2万円の経費計上となります(10万円÷5年)。

減価償却費

減価償却費の計算は少し手間です。

しかし、経費としては非常に大きい部分になるため、必ず計上するようにしてください。

その他

不動産投資を勉強するために購入した書籍や、管理会社との打ち合わせで使った交通費や飲食費が該当します。

不動産投資を行う上で直接的にかかった経費であれば、計上は可能です。

まとめ

不動産所得は、主に家賃収入からこれら費用を差し引いた金額となります。

差し引いた金額がプラスであれば、その金額に対して税金がかかります。

経費の計上を忘れてしまうと余計に税金を支払うことになるため、経費についてはしっかりと計上してください。

ローン支払いの元金部分が経費にならないため、キャッシュフローはマイナスでも、税金を支払わなくてはいけないようなケースもあります。

これまた結構かかるんだね・・・

売却時の費用

結論

ザックリですが、物件価格の4%前後が諸費用でかかります。

購入時に比べると、登録免許税や不動産取得税がかからない分、諸費用は安くなります。

しかし、費用自体はかかるので、売却価格からこれら費用を指しい引いた金額が手元に入ると考えてください(ローンがある場合は残債を支払った余りが手元に残る資金となります)。

不動産仲介手数料

購入時と同じです。

売買の際は、仲介手数料がかかります。

抵当権抹消費用

ローンを利用している場合、通常売却する不動産には抵当権が設定されています。

所有権を移転する際には金融機関にて抵当権の抹消を行うため、その費用となります。

ローンを使用している場合には、かかる費用と考えておいてください。

ローン事務手数料

購入時と同じです。

ローンを使用している場合にはかかる費用となります。

司法書士報酬

購入時と同じです。

たいした金額にはなりません。

売主の場合は、そこまで繊細にならなくても大丈夫です。

印紙税

購入時の費用と同じです。

何やってもかかかるんだね・・・

まとめ

いかがでしたでしょうか。

不動産は、買うときも売るときもそこそこのお金が費用としてかかります。

そして、保有している間も地味に費用がかかるのです。

甘いシミュレーションで計算していると、想定通りにはいかなくなります。

購入で約7%、売却で約3%だとしても、物件価格に対して10%は諸費用としてかかるのです。

1,000万円で買った不動産が、1,100万円で売れても、利益は出ていないことになります。

それほど各種費用は無視できないほど大きなものなのです。

まずは売れる物件の価格を把握したい!

と思う方は、以下の不動産会社で査定依頼をしてみてはいかがでしょうか。

価格と契約に納得ができれば、媒介契約を締結し、実際に不動産を売りに出してみると良いでしょう。

不動産の価格は年々上昇傾向です。

これを機会に売却を視野に入れてみるのも面白いのではないでしょうか。

思わぬ利益が出たらいいですね!!